Формы

безналичных расчетов юридических лиц во внутреннем экономическом оборотеСтраница 5

Ч е к ¾ это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя произвести выплату указанной в нем суммы чекодержателю.

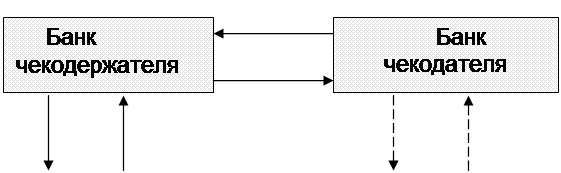

В Республике Беларусь для расчетов юридических лиц используются чеки из чековых книжек. Расчеты чеками относятся к гарантированным платежам[32], поэтому они осуществляется в два этапа: сначала плательщик получает чековую книжку на сумму предварительно депонированных средств, а затем осуществляется расчет чеком (рис 4.8).

|

|

|

|

|

|

Рис. 4.8. Схема расчетов чеками из чековой книжки.

Получение чековой книжки:

1. представление заявления-обязательства на получение чековой книжки;

2. выдача чековой книжки на сумму денежных средств, депонированных на счете специального режима.

Расчет чеком:

3. передача товаров чекодателю;

4. прием чека из чековой книжки чекодержателем в уплату за товары;

5. передача чека в банк вместе с поручением-реестром;

6. принятие чека к оплате и отсылка его с поручением-реестром в банк чекодателя;

7. оплата чека со счета специального режима;

8. зачисление средств на счет чекодержателя и извещение его об оплате.

Срок действия чековой книжки составляет 1 год. По его истечении чекодатель должен сдать ее в банк (или по желанию – досрочно). Если при этом депонированная сумма чековой книжки использована не полностью, неизрасходованные денежные средства возвращаются клиенту. В случае, когда по истечении срока действия в чековой книжке остались неиспользованные чеки и на счете специального режима имеются денежные средства, по заявлению чекодателя срок действия чековой книжки может быть продлен банком еще на один год.

В течение срока действия чековой книжки она может пополняться банком по желанию чекодателя. Если при полном использовании чеков из чековой книжки по ней остается неиспользованный остаток, на этот остаток по просьбе клиента банк может выдать новую чековую книжку. Юридическому лицу при необходимости может быть выдано несколько чековых книжек на имя разных его представителей.

Основным достоинством расчетов чеками является гарантия платежа, достигаемая за счет предварительного депонирования денежных средств. К недостаткам можно отнести усложненный документооборот. Кроме того, банк чекодержателя может не принять чек на инкассо, а банк чекодателя – не оплатить, если его оформление не отвечает требованиям нормативных документов.

А к к р е д и т и в ¾ это обязательство банка-эмитента осуществить по поручению клиента-приказодателя платеж бенефициару (либо акцептовать и оплатить или учесть переводной вексель, выставленный бенефициаром), если соблюдены все условия аккредитива.

Аккредитив является обязательством, обособленным от основного договора между бенефициаром и приказодателем, в котором установлена данная форма расчетов. В связи с этим все операции с аккредитивами выполняются банками только на документарной основе. Открывается аккредитив банком-эмитентом на основании инструкций приказодателя, которые составляются в соответствии с содержанием основного договора. Аккредитив может быть открыт за счет собственных средств плательщика или банковского кредита. В первом случае при открытии аккредитива плательщик вместе с инструкциями должен предоставить банку-эмитенту средства, необходимые для его исполнения. Исполнение аккредитива может осуществляться различными способами: посредством платежа по предъявлении документов, платежа с отсрочкой, а также акцепта и оплаты или учета переводного векселя.

Другие материалы:

Кредитные операции: понятие, структура и виды

Среди форм кредита самым распространенным является банковская, в общем, определяющий отношения между юридическими и физическими лицами (заемщиками), с одной стороны, и банками (кредиторами), с другой стороны, в процессе движения ссудного капитала. Сущность и содержание банковского кредита раскрыва ...

Банк как кибернетическая система

Точкой отсчета в формировании современной общей теории управления сложными системами принято считать опубликование в 1948 году знаменитой книги Н. Винера "Кибернетика, или управление и связь в животном и машине", где были не только показаны пути создания такой теории, но и заложены основ ...

Нормативно-правовое регулирование ипотечного кредитования

в Российской Федерации

Система ипотечного кредитования является неотъемлемой частью экономики любой страны. Соответственно и законодательство, регулирующее взаимоотношения в области ипотечного кредитования, должно органично вписываться в законодательную систему страны. Оно должно уточнять, а не противоречить положениям ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки