Формы

безналичных расчетов юридических лиц во внутреннем экономическом оборотеСтраница 6

Банк, участвующий в расчетах аккредитивами, может выступать как:

банк-эмитент, открывающий аккредитив;

авизующий банк, по просьбе банка-эмитента сообщающий бенефициару об открытии аккредитива (передающий ему аккредитив);

подтверждающий банк, который наряду с банком-эмитентом берет на себя обязательство произвести платеж или иные действия в соответствии с условиями аккредитива;

исполняющий банк, уполномоченный банком-эмитентом произвести платеж, акцепт, оплату или учет переводного векселя, если соблюдены все условия аккредитива.

Один и тот же банк может выступать как авизующий и подтверждающий одновременно. Выполнять функции исполняющего банка может сам банк-эмитент, авизующий банк, подтверждающий банк, а также другой банк, уполномоченный банком-эмитентом. На практике подтверждающий банк, как правило, является и исполняющим.

Аккредитивы могут быть внутренними и международными. Аккредитив считается внутренним, если банк-эмитент и бенефициар являются резидентами. Порядок исполнения внутреннего аккредитива определяется нормативными документами Национального банка. Международным признается аккредитив, если одной из сторон, участвующих в расчетах, выступает нерезидент. Проведение платежей с использованием такого аккредитива регулируется нормами международных договоров и международными правилами и обычаями в части операций с аккредитивам.

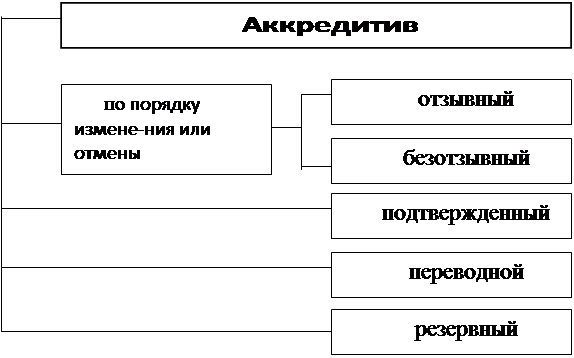

Действующим Банковским кодексом РБ предусмотрено использование следующих основных видов аккредитива (рис 4.9).

|

Рис 4.9. Виды аккредитива.

Отзывный аккредитив может быть изменен или отменен банком-эмитентом в любое время без предварительного уведомления бенефициара, а безотзывный – только с его согласия. Аккредитив считается безотзывным, если в его тексте прямо не указано иное. Подтвержденным становится безотзывный аккредитив, когда обязательство по нему по просьбе банка-эмитента подтверждает исполняющий банк. Такой аккредитив более надежен, так как получает дополнительную гарантию оплаты, и не может быть изменен или отменен без согласия исполняющего банка.

Переводной аккредитив предусматривает возможность передачи права его использования полностью или частично по заявлению бенефициара другому лицу, если последний представит документы, указанные в аккредитиве. Резервный аккредитив представляет собой независимое обязательство банка выплатить определенную сумму денежных средств либо по простому требованию бенефициара, либо по его требованию на основании представленных документов. Эти документы должны соответствовать условиям аккредитива и в них необходимо указать, что платеж причитается вследствие неисполнения плательщиком принятого на себя обязательства или наступления какого-либо обстоятельства (события).

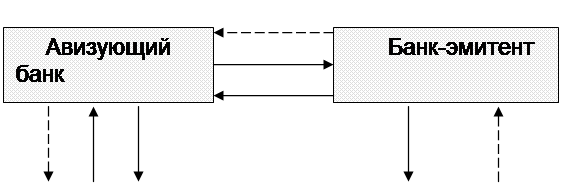

Общая схема документооборота при расчетах аккредитивами представлена на рис 4.10. В ней исполняющим банком выступает банк-эмитент, а авизующим является банк, обслуживающий бенефициара. Платежи с использованием аккредитивов относятся к гарантированным, поэтому расчетная операция, как и при расчетах чеками, включает два этапа: открытие аккредитива и платеж с него на основании представленных документов.

|

|

|

|

|

|

Другие материалы:

Четвертый этап: 1917-1988 гг

Четвертый этап в жизни российской сберегательной системы можно охарактеризовать как период временного распада системы - ее восстановление (уже в новой форме) - и вновь постепенное развитие и стабилизация.

Данный этап можно условно разделить на два "подэтапа": первый - это период с 1917 ...

Кредитный риск и методы управления им

Кредитный риск

– риск возникновения частых убытков или недополучения дохода по банковской ссуде, вследствие неспособности или нежелания заемщика выполнять свои обязательства перед банком. Непогашение ссуд заемщиком приносит банкам крупные убытки и служит одной из наиболее частых причин банкротств ...

История Citi в мире

В начале главы, было сказано несколько слов об истории создания Citibank. Теперь хотелось бы остановиться на этом немного подробнее.

Первый офис National City bank на Wall Street 38, 1812 год

Открытие National City Bank на Уолл-стрит, сентябрь 1812 года

В 1812 году в Америке ещё не было ни ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки