Обзор современной институциональной структуры и

финансовых показателей страхового сектора КазахстанаСтраница 2

В результате несколько изменилась структура страхового рынка: доля добровольного имущественного страхования сократилась с 76% в 2008 году до 63% в 2009 году. Доля обязательного страхования возросла за этот период с 13% до 22%.

Учитывая высокий потенциал роста страхового рынка, в частности, розничного страхования и страхования субъектов малого и среднего предпринимательства, ожидается, что в последующие годы динамика роста страхового рынка будет положительной. Темпы роста страховых премий в 2010 году будут низкими (не более 10%). Вместе с тем, не исключается возможность дальнейшего снижения объемов страховых премий.

При рассмотрении тенденции развития по отраслям страхования, можно отметить, что ситуация на банковском секторе отразилась, как на общем страховании, так и на отрасли «страхование жизни». При этом, динамика роста последней остается положительной за счет роста аннуитетного страхования.

В отрасли «страхование жизни» сбор страховых премий по классу страхование жизни уменьшился более чем на треть или на 879 млн. тенге. В этом классе страхования доминируют страховые организации, аффилиированные с банками, и, предположительно, сокращение страховых премий связано с сокращением банковского канала продаж. По другому крупному классу страхования в этой отрасли – по аннуитетному страхованию, страховые премии увеличились более чем в 2 раза за счет привлечения средств по пенсионному аннуитету и выплат по страхованию ГПО работодателя. В итоге страховые премии по отрасли в целом увеличились на 24%.

В отрасли «общее страхование» положительный рост был отмечен по следующим классам страхования: страхование гражданско-правовой ответственности (на 25% или на 5,2 млрд. тенге), страхование на случай болезни (на 83% или на 3,8 млрд. тенге), страхование железнодорожного транспорта (почти в 8 раз или на 1,6 млрд. тенге).

Кроме того, существенно увеличились страховые премии по обязательному страхованию ответственности владельцев транспортных средств и работодателя (на 109% и 20% соответственно). Снижение сбора страховых премий было отмечено по страхованию от прочих финансовых убытков, страхованию имущества, автомобильного транспорта и от несчастных случаев.

В последующие годы ожидается снижение темпов роста страхового рынка. Согласно прогнозным данным (регрессионный анализ страховых премий и ВВП), страховые премии в 2010 году увеличатся на 10% и составят порядка 148 млрд. тенге (Рисунок 8).

Рисунок 8. Прогноз объема страховых премий (с учетом динамики ВВП) (млрд. тенге)

Опережающими темпами будет развиваться добровольное личное страхование, в том числе отрасль «страхование жизни» за счет увеличения привлечения пенсионных накоплений и страховых выплат по страхованию ГПО работодателей в рамках аннуитетного страхования.

Однако прогноз регрессионного анализа может ухудшиться в условиях общей мировой рецессии в 2010-2011гг., согласно данным МВФ.

Для расчета прогнозных показателей страховых премий использованы страховые премии, собранные за 2006-2008 годы, фактический ВВП за 2007-2009 годы и прогнозные данные ВВП МЭБП РК на 20010-2012 годы [13].

Также необходимо отметить развитие отрасли «страхование жизни». Несмотря на отрицательный рост страхового рынка в целом, данная отрасль сохраняет положительную динамику роста (Рисунок 9).

Рисунок 9. Динамика развития отрасли "страхование жизни"

Страховые премии, собранные за 2009 год увеличились на 24%, а их доля в общих премиях составила 4,3%. Учитывая мировое соотношение страховых премий по страхованию жизни к совокупным премиям (60%), ожидается, что данная отрасль в среднесрочной перспективе будет развиваться быстрее, чем отрасль «общее страхование». Страховые премии по страхованию жизни, согласно прогнозам, в 2010 году по сравнению с 2009 годом увеличатся на 18% и составят около 7 млрд. тенге.

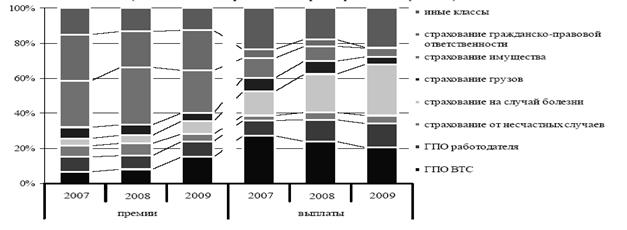

В структуре страховых премий по отрасли «общее страхование», наибольшую долю занимают добровольные имущественные классы страхования, в том числе страхование имущества и страхование общегражданской ответственности (Рисунок 10).

Рисунок 10. Структура страховых премий и страховых выплат по общему страхованию (за исключением страхования от прочих финансовых убытков)

В целях объективного отражения объемов «реального страхования», в структуру страховых премий и страховых выплат не включено страхование от прочих финансовых убытков, в связи с тем, что по данному классу преобладает доля внутригрупповых операций.

Другие материалы:

Понятие, задачи и функции ПФР

Обязательное пенсионное страхование - система создаваемых государством правовых, экономических и организационных мер, направленных на компенсацию гражданам заработка (выплат, вознаграждений в пользу застрахованного лица), получаемого ими до установления обязательного страхового обеспечения.[1]

Об ...

Кредитная

политика коммерческого банка

Кредитная политика коммерческого

банка - это комплекс мероприятий банка, цель которых повышение доходности кредитных операций и снижение кредитного риска.

При формировании кредитной политики банк должен ряд факторов ее определяющих:

1. общее состояние экономики страны;

2. денежно-кредитная пол ...

Направления валютного регулирования

в будущем: мнения и прогнозы

В настоящее время идет активная подготовка нового закона о валютном регулировании. Речь идет о либерализации системы валютного контроля вплоть до полного отказа от нее (правда в далекой перспективе). Минфин и ЦБ выступают за постепенное снятие валютных ограничений, Минэкономразвития — за более быс ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки