Обзор современной институциональной структуры и

финансовых показателей страхового сектора КазахстанаСтраница 7

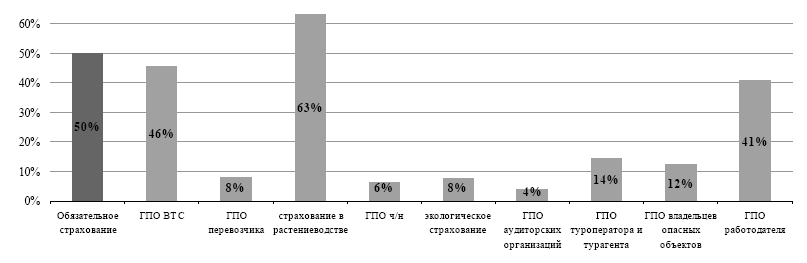

Коэффициент убыточности без учета доли перестраховщика по обязательному страхованию в целом, по состоянию на 01.10.2009г. составил 50% (рисунок 28).

Рисунок 28. Коэффициент убыточности по обязательным классам страхования на 01.01.2010г.

Наибольший коэффициент убыточности отмечается по обязательному страхованию в растениеводстве (63%), обязательному страхованию ГПО владельцев транспортных средств (46%) и страхованию ГПО работодателя за причинение жизни и здоровью работника (41%).

Высокий коэффициент убыточности по обязательному страхованию в растениеводстве объясняется тем, что объем урожая зерновых культур в 2008 году в Казахстане значительно снизился по сравнению с показателями прошлого года. Сокращение показателей в этом году связано с засухой и другими неблагоприятными условиями. При этом, необходимо учитывать, что страховые организации получат (получили) возмещение в размере 50% от суммы страховых выплат в рамках государственной поддержки обязательного страхования в растениеводстве.

Убыточность по страхованию ГПО владельцев транспортных средств значительно снизилась, что связано с увеличением страховых тарифов с введением в действие изменений в Закон «Об обязательном страховании гражданско-правовой ответственности владельцев транспортных средств».

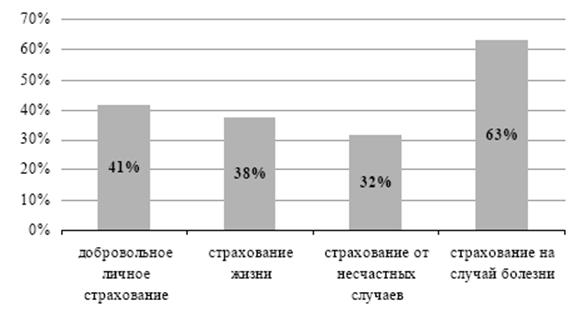

В добровольном личном страховании наиболее высокие коэффициенты убыточности наблюдаются по страхованию на случай болезни (медицинскому страхованию) – 63%. Коэффициент убыточности по добровольному личному страхованию в целом составляет 41% (рисунок 29).

Рисунок 29. Коэффициент убыточности по добровольному личному страхованию на 01.01.2010г.

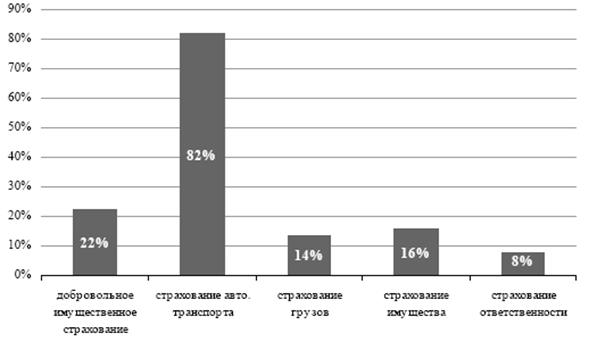

Добровольное имущественное страхование является наименее убыточным видом страхования.

Коэффициент убыточности по данному виду страхования составил на 01.01.2010г. 22%. При этом по добровольному страхованию автомобильного транспорта отмечен самый высокий показатель убыточности – 82% (рисунок 30).

Рисунок 30. Коэффициент убыточности по добровольному имущественному страхованию на 01.01.2010г.

Как известно, финансовая устойчивость и платежеспособность страховой организации обеспечивает защиту интересов страхователя, т.е. страхователь должен быть уверен, что при наступлении страхового случая, страховая организация своевременно и полностью возместит понесенный им ущерб.

Агентством в целях поддержания платежеспособности страховых организаций, начиная с 2000 года постоянно повышались требования к уровню уставного и собственного капиталов. Такая политика способствовала уходу с рынка ненадежных, финансово неустойчивых страховых организаций.

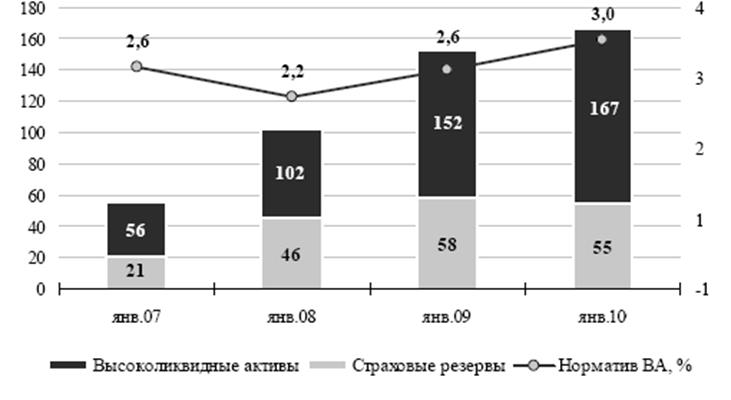

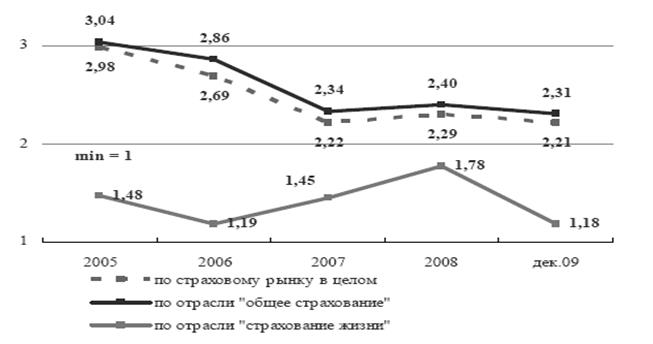

Общий показатель ликвидности по страховому рынку в 3 раза превышает требуемый уровень установленный норматив - 1,0) (рисунок 31).

Рисунок 31. Динамика высоколиквидных активов и страховых резервов (млрд. тенге)

Данный коэффициент рассчитывается в соответствии с требованиями уполномоченного органа и отражает способность страховой организации ответить по своим обязательствам, возникающим по договорам страхования (перестрахования). Высокий уровень фактического норматива обусловлен, тем, что перечень активов, включаемых в расчет фактической маржи платежеспособности (с учетом качества и ликвидности) включает в себя высоколиквидные активы. Иные активы (основные средства, инвестиционная недвижимость и другие) включаются в расчет маржи платежеспособности в ограниченном объеме (не более 5% от активов).

Положительное влияние на норматив высоколиквидных активов оказывают крупные страховые (перестраховочные) организации, имеющие значительный запас прочности по коэффициенту ликвидности.

Еще одним важным показателем финансовой устойчивости является норматив достаточности маржи платежеспособности. Данный норматив отражает уровень капитализации страховой организации и определяется отношением фактической маржи платежеспособности к минимальной марже платежеспособности (или гарантийному фонду.) Значение данного норматива не должно быть менее единицы.

Согласно Инструкции о нормативных значениях и методике расчетов пруденциальных нормативов, минимальный размер гарантийного фонда для страховых организаций по общему страхованию должен быть не менее 350 млн. тенге (около 3 млн. долл. США), для страховых организаций по страхованию жизни – не менее 500 млн. тенге (более 4 млн. долл. США).

Другие материалы:

Принципы кредитования

Банковское кредитование осуществляется при строгом соблюдении принципов кредитования, которые предоставляют собой требования к организации кредитного процесса. На основе таких принципов определяется порядок выдачи и погашения ссуд, их техническое и документационное оформление. В условиях разумного ...

Обязательное медицинское страхование

Конституция РФ провозглашает, что «каждый имеет право на охрану здоровья и медицинскую помощь. Медицинская помощь в государственных и муниципальных учреждениях здравоохранения оказывается гражданам бесплатно за счет средств соответствующего бюджета, страховых взносов, других поступлений"(ч. 1 ...

Перспективы развития банковской сферы в 2013 году

В 2012 году потребительское кредитование стало главным фактором экономического роста банковской системы. Сейчас спрос на кредиты у населения снижается и в 2013 году снизится с 40 до 15 процентов. Россияне станут меньше покупать автомобили, дорогую электронику и недвижимость.

В банковском секторе ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки