Методы определения критических значений оценочных показателей

кредитоспособностиСтраница 3

Пояснения к таблице 16:

1. Объем дневных продаж рассчитывается делением выручки от реализации на число дней в периоде ( соответственно на 90,180,270 и 360 дней). Аналогичным образом определяется объем дневных затрат и прироста запасов. В предыдущей таблице прирост запасов рассчитан нарастающем итогом с начала года.

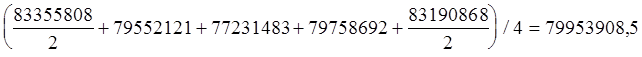

2. Средние величины оборотных активов и отдельных их элементов определены общепринятым статистическим методом: половины величин на начальную и конечную даты плюс полные величины на остальные даты, деленные на число слагаемых минус 1. В расчет включены и данные на 1,01.97г., не показанные в таблице. Например, средняя сумма оборотных активов на 01.01.98 г. равна:

тыс.руб.

тыс.руб.

3. Оборачиваемость в днях разных элементов оборотных активов и кредиторской задолженности рассчитывается исходя либо из однодневной выручки от реализации, либо из однодневного объема затрат и прироста запасов, в зависимости от характера использования той или оной части оборотных активов. Все виды материальных запасов сопоставимы с себестоимостью и производят обороты в составе затрат дебиторская задолженность - это задолженность по выручке от реализации, а кредиторская - это задолженность поставщикам и подрядчикам, материалы, работы и услуги которых включаются в себестоимость.

Некоторые методические подходы к расчетам:

Как правило, оборачиваемость оборотных активов и краткосрочной задолженности рассчитывается исходя из выручки от реализации. С нашей точки зрения, это дает неточные результаты.

Оборачиваемость дебиторской задолженности, бесспорно, должна рассчитываться исходя из выручки от реализации, т.к. в основной своей части дебиторская задолженность состоит из долгов покупателей продукции предприятия. Оборачиваемость всех видов запасов точнее рассчитывать исходя из себестоимости и прироста запасов, поскольку запасы в своем большинстве либо включаются в материальные затраты на производство продукции либо увеличиваются (уменьшаются) как складские запасы. Кредиторская задолженность в основной своей части является задолженностью по оплате труда и социальному страхованию, т.е. сопоставима с себестоимостью и изменением размера складских запасов.

Конечно, в составе дебиторской и кредиторской задолженности есть долги, не связанные с производством и реализацией продукции предприятия, однако ими можно пренебречь по двум причинам: во - первых, величина таких долгов незначительна ( это подтверждается данными балансов, см. приложения); во - вторых, технически очень сложно и экономически не целесообразно такое скрупулезное деление долгов и расчет их оборачиваемости по каждому элементу. Информацию для столь точного расчета оборачиваемости можно получить лишь из первичных документов бухгалтерского учета. Просто надо иметь в виду, что названный допуск в расчете оборачиваемости имеет место. В исключительных случаях, когда суммы дебиторской или кредиторской задолженности, не связанные с основной деятельностью предприятия, являются значительными, их целесообразно выделять при расчете оборачиваемости. Например, оборачиваемость кредиторской задолженности перед бюджетом надо рассчитывать делением общей суммы причитающихся платежей в бюджет на эту задолженность.

Однако все эти оговорки имеют значение, если анализ и оценка оборачиваемости активов и пассивов являются самоцелью. В нашем изложении оборачиваемость лишь один из факторов, с помощью которых определяется нормальный уровень коэффициента текущий ликвидности для данного предприятия. Отмеченные неточности не сыграют в данном случае принципиальной роли.

Итак, в какой степени величина оборотных активов должна превышать сумму краткосрочной задолженности? (Речь идет не только о кредиторской задолженности, но и о краткосрочных займах).

Иными словами, что из оборотных активов может покрываться заемными средствами, а что необходимо покрывать собственными для обеспечения бесперебойной деятельности предприятия и недопущения финансовых срывов?

Очевидно, собственные средства, как более надежный источник, должны обеспечивать запасы сырья и материалов, малоценные и быстроизнашивающиеся предметы, затраты в незавершенном производстве. Остальные элементы запасов могут быть покрыты заемными средствами. Дебиторская задолженность по своей сути при поступлении должна направляться в необходимых суммах на погашение кредиторской задолженности.

Однако практические возможности деления источников покрытия оборотных активов по изложенному принципу зависят от состояния расчетов с дебиторами и кредиторами. Если дебиторская задолженность погашается потребителями в таких суммах и в такие сроки, что ее хватает на расчеты с кредиторами и приобретения части запасов, необходимых для дальнейшей деятельности предприятия, изложенный теоретический тезис может применяться на практике. При отсутствии этого условия нормальное соотношение оборотных активов и краткосрочной задолженности рассчитывается исходя из конкретных данных, приведенных в таблице 17. Для удобства расчетов в ней повторены некоторые показатели таблице 16.

Другие материалы:

Использование

математических методов управления

В числе объективных причин и факторов, препятствующих широкому внедрению математических моделей и методов в управленческую практику руководящего состава банков, первое, на наш взгляд, место занимает "информационный вакуум" относительно понимания существа и необходимости применения матема ...

Модели, основанные на теории нечетких множеств

Ресурсы банка можно рассматривать как определенную математическую конструкцию. Есть некоторое множество Е, так называемое генеральное множество. Если рассматривать совокупность {Е} ее нечетких подмножеств, то фиксированный конечный набор из этой совокупности и есть ресурсной базой банка.

Операции ...

Анализ финансосовго состояния корпоративного заемщика

Рассмотренная во второй главе выпускной квалификационной работы методика отражает теоретические разработки оценки кредитоспособности заемщика. Рассмотрим практически анализ кредитоспособности ООО "Зет" по приведенной методике. Бухгалтерская отчетность ООО «Зет» представлена в приложении. ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки