Роль депозитной политики в системе управления

ресурсной базой коммерческого банкаСтраница 5

Изменяя нормы обязательных резервов, Банк России оказывает влияние на кредитную политику коммерческих банков, а соответственно и на состояние денежной массы в обращении. Например, уменьшение норм обязательного резервирования привлеченных банками средств позволяет им в более полной мере использовать в своем обороте сформированные ресурсы, т.е. увеличивать кредитные вложения в народное хозяйство, и наоборот. Обязательные резервы (резервные требования) представляют собой механизм регулирования общей ликвидности банковской системы, используемый для контроля денежных агрегатов посредством снижения денежного мультипликатора.

Обязанность выполнения резервных требований возникает у коммерческого банка с момента получения лицензии Банка России на право совершения соответствующих банковских операций. Нормы обязательных резервов устанавливаются Банком России на определенный период времени и могут периодически пересматриваться, но они не могут превышать 20% обязательств кредитной организации. Следует отметить, что нормативы обязательных резервов могут дифференцироваться в зависимости от сроков привлечения средств, их видов (денежные средства юридических или физических лиц), валюты вклада (депозита). Обычно самый высокий норматив резервирования устанавливается по счетам до востребования, так как клиент может в любое время изъять с них свои денежные средства.

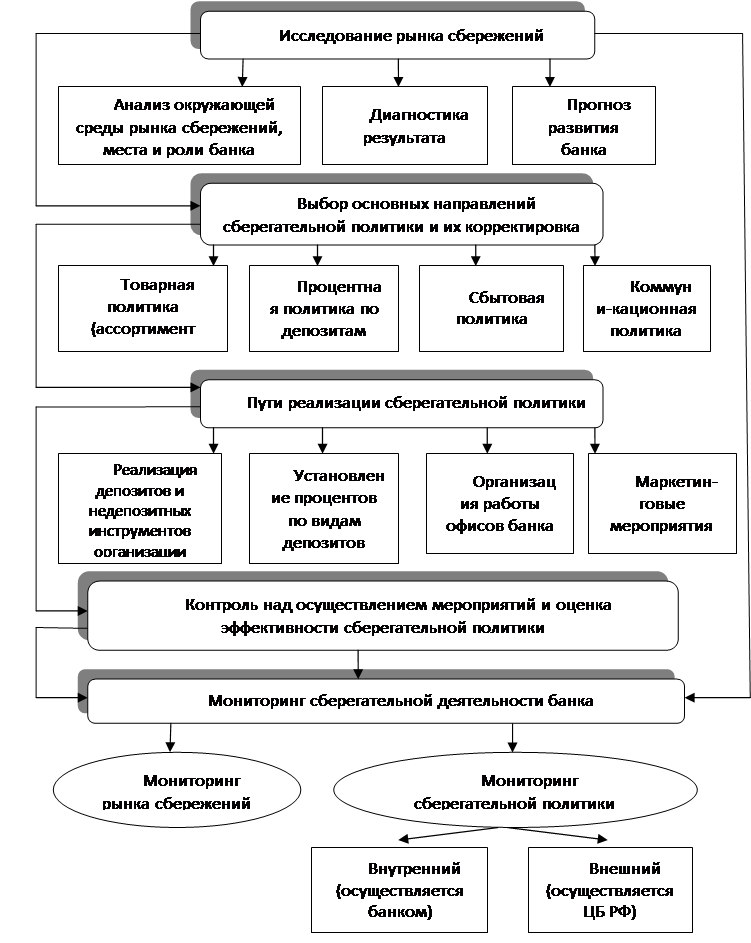

Этапы формирования сберегательной политики представлены на рисунке 1.5.

Рисунок 1.5. Этапы формирования сберегательной политики[16].

Мониторинг является необходимым инструментом оценки и управления качеством банковской деятельности на рынке сбережений. Именно благодаря мониторингу оценить результаты проводимой банком депозитной политики может сам коммерческий банк и надзорные органы, что крайне важно при разработке денежно-кредитной политики и иных инструментов регулирования рынка, а также для предотвращения кризисных ситуаций в банковской системе, связанных с потерей доверия клиентов к финансово-коммерческим институтам.

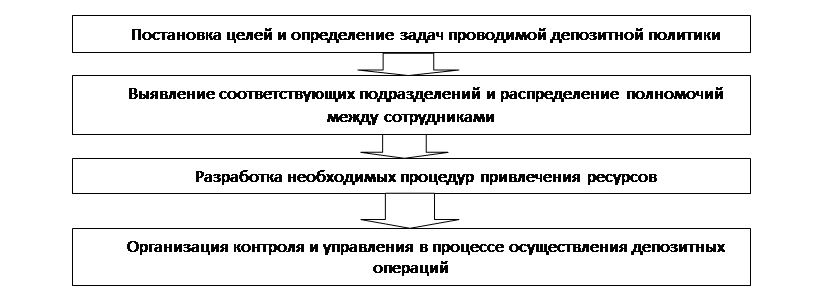

Далее рассмотрим этапы формирования депозитной политики коммерческого банка. Весьма важным является исследование вопросов формирования и реализации механизма депозитной политики коммерческого банка, поскольку от эффективности его функционирования во многом зависит успешное выполнение целей и задач, которые ставятся перед банком в процессе разработки и проведения депозитной политики.

На основе анализа сложившейся практики поведения банками депозитных операций предложена схема формирования депозитной политики коммерческого банка, которая представлена на рисунке 1.6.

|

Рисунок 1.6. Схема формирования депозитной политики коммерческого банка[17].

Каждый из этапов формирования депозитной политики коммерческого банка тесно связан с остальными и является обязательным для формирования оптимальной депозитной политики и правильной организации депозитного процесса. В связи с этим можно выделить следующие направления депозитной политики коммерческого банка:

1. анализ депозитного рынка;

2. определение целевых рынков для минимизации депозитного риска;

3. минимизация расходов в процессе привлечения средств;

4. оптимизация управления депозитным и кредитным портфелем;

5. поддержание ликвидности банка и повышение его устойчивости.

Анализ сложившейся практики свидетельствует, что формирование депозитной базы любого коммерческого банка, как процесс сложный и трудоемкий, связано с большим количеством проблем как субъективного, так и объективного характера.

Другие материалы:

Методы борьбы со страховым мошенничеством

В настоящее время для участников страхового рынка борьба с мошенничеством выходит на первый план.

Первоочередная роль в борьбе со страховой преступностью отводится правоохранительным органам. Вместе с тем, роль соответствующих служб, подразделений и сотрудников страховых организаций оказывается н ...

Перспективы

развития банковских услуг

В современных условиях банки расширяют свою деятельность начиная новые или расширяя действующие сегменты услуг банковского рынка. Одной из важнейших задач является формирование среды добросовестной конкуренции деятельности банков. Состояние конкурентной среды на рынках банковских услуг призвано сп ...

Порядок установления курса валют

Установка курсов производится распоряжением, которое доводится до всех внутренних подразделений, осуществляющих валютно-обменные операции, ответственным за установление (изменение) курсов должностным лицом, назначенным внутренним распорядительным документом кредитной организации. В распоряжении ук ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки