Современное состояние банковской системы Российской ФедерацииСтраница 1

Третий этап банковской реформы, по нашему мнению, начался 2 декабря 1990 г. с принятием Законов «О Центральном банке Российской Федерации» [1] и «О банках и банковской деятельности» [2], а также принятию ряда нормативных документов по регулированию деятельности коммерческих банков.

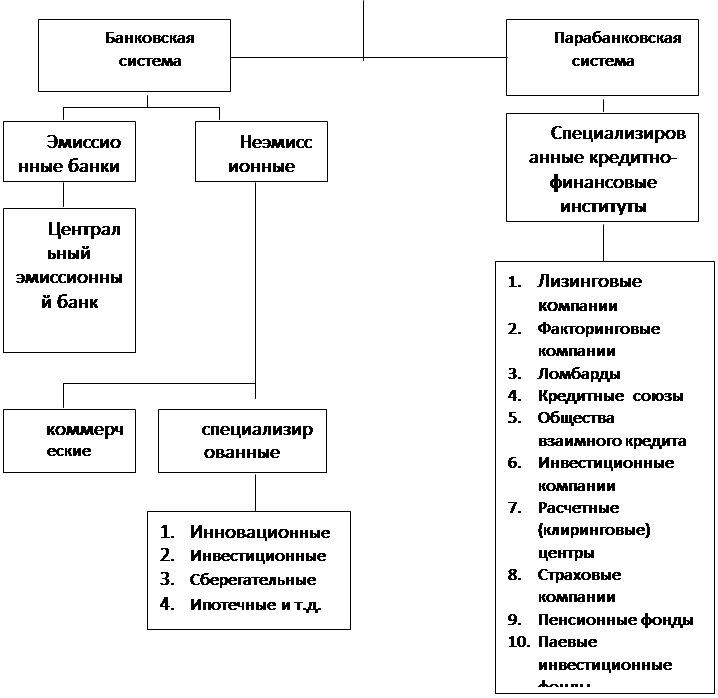

В результате этих действий была создана двухуровневая банковская система в Российской Федерации, которая представлена на рис. 1.2.

Кредитная система, как и любая отрасль народного хозяйства, нуждается в соответствующей организации звеньев, иерархичности структуры. Как правило, выделяются центральный управленческий орган, а также низовые или функциональные органы.

В соответствии с функциональной специализацией, объемом и количеством предоставляемых отдельной хозяйственной единицей кредитно-финансовых услуг, ядро кредитной системы составляет банковская система, на которую падает основная нагрузка по кредитно-финансовому обслуживанию хозяйственного оборота, а единым органом, координирующим деятельность кредитных институтов, является Центральный (эмиссионный) банк, выполняющий функции управления процессами организации кредитно-расчетного и финансового обслуживания хозяйства.

Однако, прямое и непосредственное воздействие и регулирование, контрольные и надзорные функции Центральный банк выполняет только по отношению к банковским учреждениям, а также иным институтам, специализирующимся на чисто банковских операциях и имеющим соответствующую лицензию Центрального банка. На остальные звенья кредитной системы Центральный банк и его учреждения могут оказывать только косвенное воздействие.

| |||

| |||

Рис. 1.2. Структура кредитной системы России на современном этапе

В настоящее время в России становление двухуровневой банковской системы идет по двум направлениям: с одной стороны, созданы коммерческие банки и различные финансовые организации, выполняющие кредитные функции, с другой – усиливается роль контролирующего и регулирующего их деятельность Центрального банка, который работает не с хозяйствующими субъектами, а с коммерческими банками.

Взаимоотношения между этими уровнями строятся на двух принципах: нормативно регулирующая деятельность Центрального банка не противоречит законодательству о банках; Центральный банк административно не вмешивается в текущую деятельность коммерческих банков.

Началу четвертого этапа качественных преобразований банковской системы России, по нашему мнению, послужило принятие Федеральных законов Российской Федерации от 27 июня 2002 года № 86-ФЗ «О Центральном банке Российской Федерации» и от 3 февраля 1996 года № 17-ФЗ «О внесении изменений и дополнений» в Закон РСФСР «О банках и банковской деятельности в РСФСР» (с изменениями от 31 июля 1998 г., 5 и 8 июня 1999 г., 19 июня и 7 августа 2001 г., 21 марта 2002 г.). [7]

Существующая двухуровневая банковская система страны предопределяет наличие определенных функций у организаций, составляющих ее уровни. Таких как:

Центральный (эмиссионный) банк занимает особое место, выполняя роль главного координирующего и регулирующего органа всей банковской системы страны.

Центральный банк (ЦБ) осуществляет следующие функции [1]:

- монопольно выпускает деньги в обращение;

- хранит временно свободные средства и обязательные резервы других банков, т.е. выполняет роль «банк банков»;

- выполняет роль «кредиторов последней инстанции», т.е. предоставление кредита только в случае его недоступности на приемлемых условиях в другом месте, в основном на краткосрочные нужды;

- осуществляет безналичные расчеты в общенациональном масштабе;

- ведет кассовое исполнение бюджета и кредитует государство;

- регулирует курс национальной валюты и координирует зарубежную деятельность частных банков своей страны;

- хранит централизованный золотой и валютный запас;

- устанавливает экономически обоснованные лимиты и нормативы деятельности банков, в т.ч. официальной ставки ЦБ по кредитам;

- проводит научные исследования;

- определяет правовые основы и принципы функционирования кредитно-финансовых институтов, рынков краткосрочных и долгосрочных кредитных операций, а также видов платежных документов, обращающихся в стране;

- формирует эффективный механизм денежно-кредитного регулирования экономики.

Наделение ЦБ указанными полномочиями позволяет обеспечить эффективное функционирование двухуровневой банковской системы. Для реализации перечисленных функций ЦБ, необходима обширная сеть региональных учреждений и центральный аппарат.

Другие материалы:

Сущность кредитования

Банковское кредитование предприятий и других организационно-правовых структур на производственные и социальные нужды осуществляется при строгом соблюдении принципов кредитования.

Принципы кредитования представляют собой основу, главный элемент системы кредитования, поскольку отражают сущность и с ...

Проблемы и перспективы развития банковской системы РФ

Современная банковская индустрия России представляет собой мощную народнохозяйственную отрасль по оказанию широкого спектра разнообразных услуг: от традиционных депозитно-ссудных и расчетно-кассовых операций, определяющих основу банковского дела, до новейших форм денежно-кредитных и финансовых инс ...

Переход от единовременной нетто-ставки к ставке при уплате страховой премии

в рассрочку

В случае уплаты страховых взносов ежегодно в течение установленного договором страхования периода для всего срока страхования жизни страховщик не может получить такой же доход от инвестирования страховых резервов, как при единовременной уплате страховой премии.

Кроме того, часть взносов страховщи ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки