Анализ соотношения доходности и риска

акцийСтраница 1

Одной из основополагающих концепций финансовой теории является нахождение компромисса между риском и доходностью. При традиционном подходе к соотношению риска и доходности получение более высокой доходности сопряжено с более высоким риском.

В теории инвестирования риск финансового инструмента оценивается уровнем волантильности, измеряемым показателями дисперсии, стандартного отклонения и коэффициентами корреляции, а ожидаемая доходность – как математическое ожидание. Модель САРМ отражает фундаментальный подход к оценке риска и доходности: чем выше риск, тем более высокую доходность должен получить инвестор.

Таблица 12 -- Показатели риска относительно индекса РТС (Рассчитаны на 04.05.2012 г. по данным за 1 год)

|

Коэффициент альфа, (%) |

-0,12 |

|

Коэффициент бета, (%) |

75,97 |

Чем выше значение альфы, тем большую доходность управляющий смог получить на условную единицу принятого на себя относительного риска. Коэффициент показывает, удалось ли фонду превысить ту доходность, на которую можно рассчитывать исходя из его уровня бета. Высокое значение коэффициента альфа говорит об искусстве управляющего, отрицательное значение, как в нашем случае — о низкой эффективности управления с учетом отношения портфеля к рыночным рискам.

Коэффициент бетта выше 1 означает, что ПИФ изменчивее рынка: может терять в доходности быстрее рынка в периоды спада или расти опережающими темпами в периоды подъема. Значение бета существенно ниже 1 — относительная оторванность динамики фонда от конъюнктуры рынка. Это может сыграть как на руку инвестору, так и против него. За 1 принята изменчивость самого рынка, точнее — соответствующего бенчмарка. Для фондов акций это индекс ММВБ, для фондов облигаций — RUX-Cbonds, для смешанных ПИФов — композитный индекс в пропорции 50:50.

В модели Марковица допустимыми являются только стандартные портфели, портфели без коротких позиций (без продаж), то есть портфель состоящий только из купленных акций.

Отсюда первое ограничение, которое накладывается на портфель, это положительные доли всех ценных бумаг (хi).

![]() (2.1)

(2.1)

Второе ограничение состоит в том, что сумма всех долей ценных бумаг должна составлять 1, это правило нормировки долей.

Формула 2 показывает это ограничение.

![]() (2.2)

(2.2)

Так же доходность портфеля будет выглядеть как сумма доходностей отдельных акций с выбранными весовыми коэффициентами. Так как каждый инвестор пытается максимизировать получаемую доходность, то необходимо будет максимизировать эту целевую функцию.

В итоге это будет выглядеть в виде формулы 2.3.

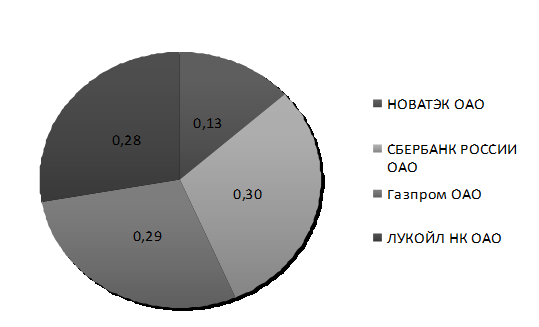

Таблица 13 – Укрупненная структура портфеля фонда (по доле эмитентов)

|

Эмитент |

Доля на 30.12.2011 |

Доля на 31.01.12 |

|

ОАО «Новатэк» |

0,15 |

0,13 |

|

ОАО «Сбербанк» |

0,28 |

0,30 |

|

ОАО «Газпром» |

0,29 |

0,29 |

|

ОАО НК «Лукойл» |

0,30 |

0,28 |

|

Сумма долей |

1,00 |

1,00 |

Рисунок 12 Доля акций в портфеле на 31.01.12

Необходимо рассчитать доходность и риск существующего портфеля фонда, затем найти их соотношение, то есть коэффициент Шарпа. как известно, чем выше доходность. тем выше и риск, поэтому делать выводы о портфеле по этим показателям в абсолютном виде является неправильным. Следует посчитать их соотношение и оптимизировать именно его.

Другие материалы:

Перспективы совершенствования анализа кредитоспособности

заемщика

Один из основных способов снижения риска неплатежа по ссуде — тщательный отбор потенциальных заемщиков. Оценка способности клиента возвратить кредит проводится по следующим направлениям:

• проверка кредитоспособности заемщика;

• проверка его платежеспособности;

• проверка кредитной истории;

• ...

Модели, основанные на теории нечетких множеств

Ресурсы банка можно рассматривать как определенную математическую конструкцию. Есть некоторое множество Е, так называемое генеральное множество. Если рассматривать совокупность {Е} ее нечетких подмножеств, то фиксированный конечный набор из этой совокупности и есть ресурсной базой банка.

Операции ...

Кредитный риск и методы управления им

Кредитный риск

– риск возникновения частых убытков или недополучения дохода по банковской ссуде, вследствие неспособности или нежелания заемщика выполнять свои обязательства перед банком. Непогашение ссуд заемщиком приносит банкам крупные убытки и служит одной из наиболее частых причин банкротств ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки