Обзор рынка ценных бумагСтраница 5

Нефтегазовый сектор. В предыдущие годы нефтегазовый сектор оставался одним из основных двигателей рынка и рост отраслевого индекса акций опережал рост «широкого» индекса. В 2011 году рекомендуется часть портфеля инвестировать в акции нефтегазового сектора, поскольку прогнозируем рост нефтяных котировок. В данном случае, такой подход оправдан, так как восстановление мировой экономики и рост рыночных процентных ставок для России, в первую очередь, отразится на ценах сырьевых экспортных товаров. В целом, по нашему мнению, наиболее вероятен сценарий, при котором цены на нефть к концу 2010 года поднимутся на уровень 85-87 долларов США за баррель и достигнут 110 долларов в 2011 году. На наш взгляд, больший интерес по сравнению с нефтяными компаниями будут представлять газовые (Газпром, P/E 2010П х5.0 и НОВАТЭК, P/E 2010П х22), так как цены на газ с временным лагом следуют за нефтяными. Цены на газ в поставочных контрактах представляют из себя мультипликативный синтетический показатель, основанный на ценовых показателях биржевых топливных товаров (нефть, нефтепродукты). При этом происходит существенное (порядка 25% в 2010 году) повышение цен на газ на внутреннем рынке. Среднеотраслевой показатель P/E по газовой отрасли составляет х5.8 при х 6.0 по нефтяному сектору при приблизительно одинаковой капиталоемкости, соответственно, downstream и upstream-подразделений этих отраслей. В нефтяном секторе рекомендуется к покупке акции ЛУКойла (P/E 2010П х6.0) и Роснефти (P/E 2010П х6.2).

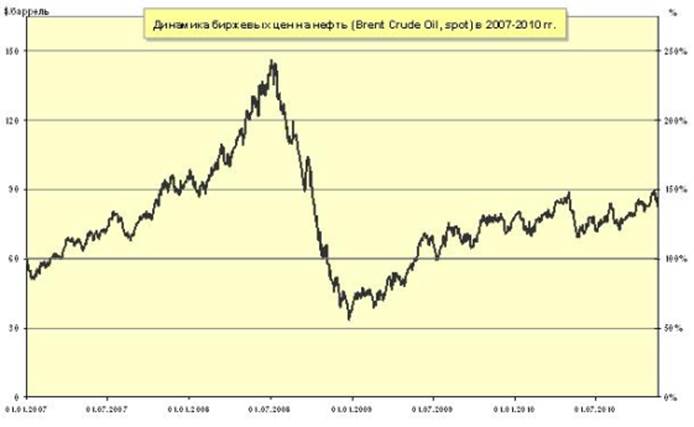

Рисунок 1 - Динамика биржевых цен на нефть

Банки. Банковский сектор также оказался одним из наиболее пострадавших, так как его проблемы начались в мире еще задолго до общего экономического кризиса и проявились в период кризиса ипотечного кредитования в США. Иностранные инвесторы активно избавлялись от них на фоне распродажи акций международных финансовых институтов и выхода из российских активов в целом. По мере стабилизации ситуации, акции крупнейших российских банков вновь стали интересны, в том числе и для нерезидентов на фоне укрепления рубля и ожидания роста инфляции в целом, по миру. На наш взгляд, акции банков выглядят по-прежнему привлекательно, несмотря на прошедший рост, особенно ввиду благоприятных среднесрочных перспектив по стабилизации финансового сектора. В 2011 году ожидается дальнейшая нормализация кредитования и сохранение высокой денежной ликвидности на рынке. Продолжится снижение нормативов резервирования и как следствие рост прибылей в секторе. Ожидается также повышения процентных ставок и ускорения инфляции, что приведет к росту операционной маржи.

При этом наибольший интерес представляют акции Сбербанка (P/E2010П х13.6) в силу хороших финансовых показателей. Средний показатель P/E по банковскому сектору составляет х18.1.

Телекоммуникационный сектор. Телекоммуникационный сектор был в предыдущие три года одним из наиболее отстававших. Постоянная задержка приватизации «Связьинвеста» и ухудшение финансовых показателей компаний мобильной связи привели к тому, что рост акций сектора значительно уступал индексу. При этом телекоммуникационный бизнес в России существенно отличается от того, как он функционирует в развитых странах. Слабая и ограниченная конкуренция, активное вмешательство государства в отраслевое ценообразование и регулирование нормы рентабельности активов. В связи с этим, невзирая на возобновившийся экономический рост. Некоторое оживление в данный сегмент пришло только во второй половине 2009 года на фоне укрепления рубля, когда определились планы по консолидации «Связьинвеста» на базе «Ростелекома» (показатель P/E 2010П х12.9), что привлекло дополнительный интерес к межрегиональным компаниям связи. При этом приватизация телекоммуникационной отрасли снова была отложена на несколько лет. На наш взгляд, акции межрегиональных телекомов представляли краткосрочный интерес до момента определения коэффициентов их конвертации в акции ОАО «Ростелеком», которые были озвучены в апреле 2010 года. Следующий всплеск интереса возникнет уже при начале приватизации объединенной компании связи, входить в которую может оказаться дешевле через региональные компании но, по нашему мнению, это необоснованно долгосрочная инвестиция. Заметного улучшения показателей компаний мобильной связи не ожидается в связи с насыщением этого рынка в России, хотя текущие показатели у них неплохие (P/E МТС 2010П х9.4, а Вымпелкома - х11.6). В связи с этим рекомендуется делать акценты на телекоммуникационных компаниях, хотя в данном секторе периодически появляются крупные покупки, что, по-видимому, связано с подготовкой к консолидации отрасли со стороны менеджмента «Связьинвеста».

Другие материалы:

Потребительский

кредит

Потребительский кредит отражает экономические отношения между кредитором и кредитополучателем по поводу кредитования конечного потребления. Кредит выдается населению для удовлетворения его потребительских нужд. Отличается от кредитов, предоставляемых предприятиям для производственных целей, по сос ...

Выпуск банками векселей

Банковский вексель имеет в своей основе депозитную природу в отличии от кредитной по классическим векселям, представляющим собой орудие коммерческого кредита, обусловленного реальными потребностями торгово-промышленного оборота. Его цель – содействие реализации товаров с отсрочкой платежа. Банковс ...

Биржевой рынок – центр

ликвидности рублевых операций и прозрачного курсообразования

В 2006—2007 гг. доля российского биржевого рынка в общем объеме межбанковских рублевых операций достигла 17—25% по сравнению с 6—12% двумя годами ранее11 (рис. 5).

Рис. 5. Оборот торгов на биржевом рынке Доллар/Рубль и его доля в общем объеме межбанковских валютных операций «Доллар-Рубль»

Макс ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки