Анализ

платежеспособности и процесс выдачи и сопровождения кредитаСтраница 5

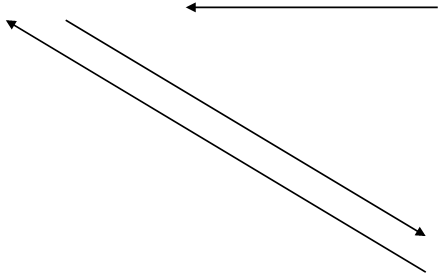

Другим достаточно распространенным видом обеспечения возврата кредита являются гарантии и поручительства, которые применяются при взаимоотношениях банка с юридическими и физическими лицами. Гарантия - обязательство гаранта выплатить за заемщика определенную сумму при наступлении гарантийного случая.[17; с. 47] Что касается гарантий, то их эффективность зависит от 2 факторов: реальной оценки банком финансовой устойчивости гаранта и готовности гаранта выполнить свои обязательства. При использовании гарантии как формы обеспечения возврата кредита главным является то, что имущественную ответственность несет третье лицо - гарант, который обязуется перед кредитором выполнить обязательства заемщика, если последний не смог погасить свой долг по сделке. Гарантом выступают банки и страховые компании. Гарантия банка оформляется договором о предоставлении банковской гарантии.

Банковская гарантия — представляемая банком (Гарантом) по просьбе его клиента (Принципала) письменное обязательство уплатить контрагенту Принципала (Бенефициару) в соответствии с условиями выданного Гарантом обязательства денежную сумму по представлении Бенефициаром письменного требования о платеже и других документов, указанных в гарантии.

|

|

![]()

![]() гарантия

гарантия

![]() заявка

заявка

вознаграждение 2-7%

| |||||||

гарантия

![]() исполнение

исполнение

гарантия обязательств

требования

|

Рис.3. Схема выдачи банковской гарантии

Однако чаще используют поручительства, которые в отличие от гарантий оформляются письменным договором между банком и поручителем [9, с. 109].

Поручительство - договор, в соответствии с которым поручитель обязуется отвечать за долги заемщика при невыполнении им обязательств. Поручителем может быть любое юридическое или физическое лицо платежеспособное, кроме кредитных организаций [17,с.47].

В договоре поручителя должны быть указаны условия обязательства, за которое выдано поручительство. Оно может быть полным (на всю сумму кредита и процентов) или частичным (только по процентам). В договоре предусматривается порядок и обстоятельства, при которых поручитель обязан выполнить свои обязательства.

Но у поручителя есть право выдвигать против требований кредитора возражения.

В случае неисполнения или ненадлежащего исполнения своих обязательств заемщик должен уплатить кредитору неустойку. Неустойка - это определенная законом или договором денежная сумма.

Многие банки, особенно западные, практикуют такие формы обеспечения возврата кредита как цессии и страхование.

Другие материалы:

Эмиссия безналичных денег, банковский мультипликатор

Безналичная эмиссия осуществляется при проведении банками активных операций, то есть операций по размещению аккумулированных ими денежных ресурсов. В настоящее время существуют различные точки зрения на механизм безналичной эмиссии, однако преобладает мнение, что увеличение безналичной денежной ма ...

Анализ ликвидности, финансовой устойчивости и состояния платежно-расчетной

дисциплины ссудозаемщика

После общей характеристики финансового состояния и его изменений за отчетный период следующей важной задачей анализа финансового состояния является исследование показателей ликвидности и финансовой устойчивости.

Ликвидность предприятия выражается в способности своевременно и в полном объеме про ...

Счета юридических лиц

Средства на счетах клиентов юридических лиц попадают в банк через открытие и ведение счета (в рублях и в инвалюте) резидентам и нерезидентам. Движение средств по счетам связано с совершением расчетов или целевым использованием.

Виды счетов:

Расчетные

Текущие

Бюджетные

корсчета банков

Расчетн ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки