Банковские системы и их видыСтраница 3

Финансирование экономики в развитом рыночном хозяйстве осуществляется путем перераспределения денежных накоплений не только через банковскую систему, но и рынок ценных бумаг. До недавнего времени в ряде стран существовало достаточно жесткое разделение функций по финансированию экономики между банковской системой и рынками ценных бумаг.

В странах со сравнительно низким уровнем развития рынка ценных бумаг главную роль в аккумуляции денежных ресурсов и кредитовании промышленных предприятий играет банковская система. Значительная часть кратко- и долгосрочных кредитных ресурсов сосредотачивается в банках и последние законодательно почти не ограничиваются по направлениям их размещения. В таких странах в силу большого значения деятельности банковской системы государство часто оказывает банкам существенную поддержку и контролирует их деятельность, там относительно высока доля государственных банков. Это было характерно ряда для континентальных стран Западной Европы и Японии вплоть до середины 90-х годов.

В странах, где существует высокоразвитый фондовый рынок с широким спектром финансовых инструментов, значительная часть инвестиционных ресурсов, в том числе сбережений населения, направляется в производство на основе операций с акциями, облигациями и другими ценными бумагами. Банковская система аккумулирует и перераспределяет главным образом краткосрочные ресурсы, ее роль в долгосрочном кредитовании экономики незначительна. При этом для банков существуют законодательные ограничения по операциям на финансовых рынках и, в частности, на рынке ценных бумаг, ― то есть деятельность банков сосредоточена на традиционных операциях. Так, в США с 1933 года действовал федеральный закон, согласно которому коммерческим банкам было запрещено проводить операции с акциями и корпоративными облигациями. В то же время государство практически не вмешивается в деятельность банков, регулируя ее в основном методами и инструментами денежно-кредитной политики. Такой тип банковской системы характерен для США и Великобритании.

В последнее десятилетие в развитых странах разделение функций между банками и рынками ценных бумаг утрачивает силу. В качестве источника финансирования предприятия все чаще используют не банковские кредиты, а эмиссию ценных бумаг ― акций и облигаций. Банки, в свою очередь, широко проводят различные операции с ценными бумагами, в том числе занимаются секъюритизацией своих активов (то есть трансформацией банковских кредитов в ценные бумаги, свободно обращающиеся на рынке). В связи с этим происходит изменение роли банковской системы в кредитовании экономики, она все больше интегрируется в систему финансовых рынков (фондового, валютного и других). Банковский кредит перестает быть основным источником внешнего финансирования предприятий.

Однако страновые особенности, касающиеся места и роли банковской системы в финансировании экономики, сохраняются. Например, в Германии, Турции и ряде других стран банковский кредит продолжает оставаться основным источником ресурсов для предприятий.

Интеграция национальных финансовых рынков в процессе глобализации ставит страны с недостаточно развитым рынком ценных бумаг в неравные конкурентные позиции со странами, где функционируют мощные финансовые центры. В связи с этим государства принимают меры по стимулированию развития рынка ценных бумаг, повышению его конкурентоспособности.

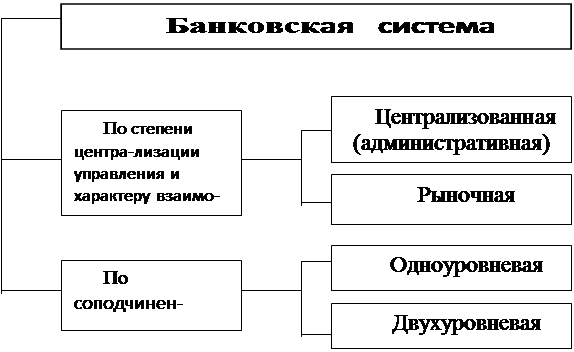

В экономической литературе обычно выделяют следующие виды банковской системы (рис. 13.1).

|

Рис.13.1. Виды банковской системы.

Централизованная банковская система существовала в условиях командно-административной экономики. Ее характерной чертой являлась государственная монополия на банковское дело: государство выступало собственником банков и отвечало по их обязательствам, планировало и жестко регулировало их деятельность. Структура банковской системы была суперцентрализована ― по сути, в стране функционировал один или несколько государственных банков с множеством отделений на местах. Они выполняли функции центрального и коммерческих банков и подчинялись правительству. На счетах этих банков автоматически аккумулировались все свободные денежные средства предприятий и часть денежных сбережений населения. Средства распределялись в соответствии с кредитными планами, базирующимися на планах социального и экономического развития страны. Взаимосвязи между банковскими организациями осуществлялись на основе централизованного управления их деятельностью и директивных планов аккумулирования и перераспределения ресурсов.

Другие материалы:

Технические методы

Совершенно очевидно, что в настоящее время такие технические средства, как струйные и лазерные принтеры, сканеры, ксероксы и факсы, ротаторы, ризографы и т.д. прочно вошли в нашу повседневную жизнь. Они являются предметом оснащения деятельности практически всех организаций. В условиях бесконтрольн ...

Смешанное страхование жизни

Смешанное страхование жизни – это комбинация страхования на случай жизни и случай смерти. Преимущество смешанного страхования в том, что оно предлагает застрахованным за меньшую цену заключить договор о покрытии риска и обеспечения сбережений с помощью одного единственного полиса, избегая таким об ...

Операции коммерческих банков

Классическими операциями для банка являются: осуществление денежных расчетов, пассивные и активные операции. Денежные расчеты в рамках национальной экономики могут иметь наличную и безналичную форму. При безналичной форме расчетов проводятся записи по счетам в банках, когда деньги списываются со с ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки