Особенности

страхового мошенничества в ОСАГОСтраница 1

ОСАГО - это обязательное страхование гражданской ответственности владельцев транспортных средств, введенное с 1 июля 2003 года Федеральным законом «Об обязательном страховании гражданской ответственности владельцев транспортных средств» № 40-ФЗ от 25.04.2002г.

Специфика обмана с использованием полиса страхования гражданской ответственности делает разновидность этого вида страхового мошенничества уникальной по ряду признаков.

Во-первых, в этом виде мошенничества причиняется прямой и непоправимый вред материальным интересам страховщика, так как суммы страховых выплат, идущих на оплату «ущерба потерпевшим», за очень редким исключением, не возвращаются в порядке регресса (суброгации).

Во-вторых, в данный вид мошенничества потенциально может быть вовлечен каждый автовладелец, попавший в ДТП, с учетом неизбежных материальных затрат на восстановление своего и чужого транспортного средства и резонным желанием их уменьшить.

В-третьих, в «цепочке» обязательных участников получения страховки после ДТП (участники ДТП, свидетели, сотрудники ГИБДД, адвокаты, страховые агенты, эксперты-оценщики, сотрудники отделов выплат и др.) появляется большое число лиц, где от действий каждого зависит конечный результат. Это приводит к естественному формированию преступного сговора и групповых, серийных схем мошенничества.

В-четвертых, процедура принятия и введения в действие Федерального закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств» вызвала массу негативных эмоций у большинства социальных слоев населения и представителей различных возрастных групп, что, в свою очередь, неизбежно вызовет дополнительную мотивацию и желание воспользоваться страховкой, пусть даже нечестным способом.

С 2005 по начало 2010 года число преступлений экономической направленности, выявленных правоохранительными органами, возросло примерно на 80%.

По оценкам специалистов, экспертов и руководителей страховщиков в России, общие объемы потерь от страхового мошенничества в автостраховании составляют около 30 %. Это с учетом очень высокого уровня латентности страхового мошенничества 90 — 95%.

В 2009 году криминализация страхового российского рынка оценивалась следующими экспертными показателями. Наибольшие выплаты приходятся на сегмент страхования транспортных средств: они составили примерно 85%. По ОСАГО выплаты составили почти 60%. Наиболее доходными сегментами для страховщиков являются сегменты страхования имущества юридических лиц (без учета транспортных средств) и страхование от несчастных случаев и болезней, выплаты по которым занимают соответственно 16,5% и 17,8% от страховых премий.

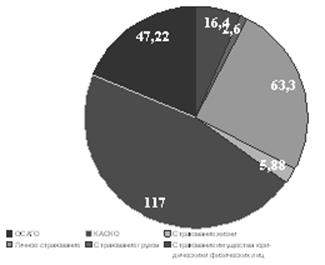

Таблица 2.1.1

Выплаты страховщиков по заведомо мошенническим страховым случаям

|

Вид страхования |

Объем выплат (млрд. руб) |

Доля необоснованных выплат (%) |

Доля не обоснованных выплат (млрд. руб) |

|

ОСАГО |

47,22 |

15 |

7,08 |

|

КАСКО |

117 |

10 |

11,7 |

|

Страхование жизни |

5,88 |

0,05 |

0,29 |

|

Личное страхование |

63,3 |

0,5 |

0,32 |

|

Страхование грузов |

2,6 |

7 |

0,15 |

|

Страхование имущества юридических и физических лиц |

16,4 |

5 |

0,82 |

|

ИТОГО: |

20,36 |

Рис. 2.1.1. Объем страховых выплат по видам страхования в 2009 году

Убытки от корпоративной преступности (сотрудники, кадровые страховые агенты) оцениваются в 2 млрд. руб. Убытки от недобросовестных посредников (страховые агенты по договору, брокеры и иные контрагенты) составляют, по экспертным данным, 1 млрд. руб.

Другие материалы:

Причины

возникновения и условия функционирования кредитных отношений

О б щ е э к о н о м и ч е с к и е п р и ч и н ы возникновения кредита как особой формы стоимостных отношений связаны со спецификой формирования и функционирования товарного производства.

Кредит появился на ранних этапах развития человеческой цивилизации. Предпосылки для его развития были созданы ...

Налично-денежный

оборот и особенности его организации в России

Для осуществления кассового обслуживания клиента кредитные организации создают кассовый узел, а также могут открывать операционные кассы внекассового узла, устанавливать банкоматы, осуществлять инкассацию и доставку денежных средств и ценностей.

Для комплексного кассового обслуживания кредитная о ...

Проблемы и перспективы развития банковской системы РФ

Современная банковская индустрия России представляет собой мощную народнохозяйственную отрасль по оказанию широкого спектра разнообразных услуг: от традиционных депозитно-ссудных и расчетно-кассовых операций, определяющих основу банковского дела, до новейших форм денежно-кредитных и финансовых инс ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки