Оценка кредитоспособности физических лиц – клиентов ОАО «Газпромбанк»Страница 2

Представители банка при оценке кредитоспособности физического лица сравнивают сумму запрошенного кредита и как она соотносится с личным доходом заемщика, а также проводят общую оценку финансового положения заемщика, стоимость его имущества, состав семьи, личностные характеристики, факты профессиональной биографии, кредитную историю.

«Газпромбанк» широко применяет скоринговый метод оценки кредитоспособности своих клиентов. При оценке в баллах системы отдельных показателей на первом этапе дают предварительную оценку возможности выдачи ссуды, основанную на данных анкеты заемщика. По результатам заполнения анкеты определяют число набранных заемщиком баллов. Если сумма баллов более определенной величины, то клиент получает кредит, если менее некоторой суммы баллов – отказ. Также, исходя из данной скоринговой системы, банк может принять решение о проведении экспертной оценки кредитоспособности клиентов, вошедших в допустимую или повышенную группу риска. Примерная методика балльной оценки кредитоспособности индивидуального клиента «Газпромбанка» представлена в Приложении 1.

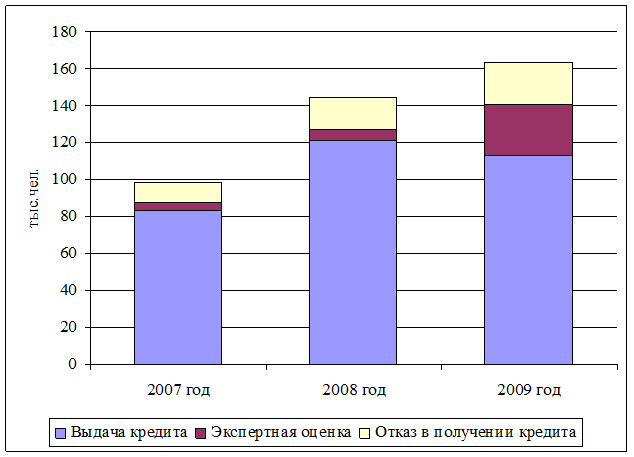

Исходя из количества поданных физическими лицами заявок на получение кредита и результатов скоринговой оценки их кредитоспособности, составлена таблица результатов кредитных решений. (Табл. 2.4)

Таблица 2.4 - Количественное соотношение кредитных решений принятых на основании скоринга

|

Показатели |

2007 год |

2008 год |

2009 год |

Отклонение | |||

|

Абсолютное, тыс.чел. |

Относительное, % | ||||||

|

2008 к 2007 |

2009 к 2008 |

2008 к 2007 |

2009 к 2008 | ||||

|

Количество человек, подавших заявки на получение кредита (тыс. чел.) |

98,1 |

144,6 |

163,3 |

46,5 |

18,7 |

47,4 |

12,9 |

|

Количество человек, получивших положительное кредитное решение (тыс. чел.) |

83,7 |

121,0 |

112,7 |

37,3 |

-8,3 |

44,6 |

-6,9 |

|

Количество человек, подвергшихся экспертной оценке (тыс. чел.) |

4,1 |

6,0 |

27,9 |

1,9 |

21,9 |

46,3 |

365 |

|

Количество человек, получивших отказ в выдаче кредита (тыс. чел.) |

10,3 |

17,6 |

22,7 |

7,3 |

5,1 |

70,9 |

28,9 |

Данные таблицы 2.4 можно продемонстрировать графически. (Рис. 2.5)

Другие материалы:

Фондовые биржи

Согласно действующему российскому законодательству фондовая биржа относится к участникам рынка ценных бумаг, организующим их куплю-продажу, т.е. “непосредственно способствующих заключению гражданско-правовых сделок с ценными бумагами”.*

По законодательству фондовая биржа не может совмещать деят ...

Сущность и роль страхового сектора в составе финансового

рынка

Страховой рынок — это особая социально-экономическая среда, определенная сфера экономических отношений, где объектом купли-продажи выступает страховая защита, формируются спрос и предложение на нее. Объективная основа развития страхового рынка — необходимость обеспечения бесперебойности воспроизво ...

Функции кредита, их

характеристика

Функция, отражая отдельные сущностные черты кредита, представляет собой специфические проявление его сущности как целостного явления. Это означает, что функции кредита относятся к кредитному отношению в целом, то есть касаются в равной мере обоих его субъектов, а не кого-либо из них в отдельности. ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки