Оценка кредитоспособности физических лиц – клиентов ОАО «Газпромбанк»Страница 1

Тысячи жителей России оценили все преимущества кредитования в «Газпромбанке». Конкурентные ставки, гибкие условия, большое разнообразие кредитных программ – этим отличаются кредиты для физических лиц от «Газпромбанка».

Сегодня «Газпромбанк» предлагает населению ипотечные (жилищные) кредиты и кредиты на приобретение автомобиля (нового и подержанного). «Газпромбанк» постоянно проводит мониторинг рынка, разрабатывая и модернизируя свои кредитные продукты с учетом запросов граждан.

Способность банка оказывать такую розничную услугу вызывает поступление большого количества заявлений на выдачу кредита, которые в оптимальные сроки должны быть обработаны и оценены с учетом риска потенциальных потерь.

Исходя из данных официального сайта «Газпромбанка» об объеме выданных кредитов физическим лицам и данных годовой отчетности банка о просроченной задолженности по выданным кредитам, составлена таблица 2.3.

Таблица 2.3 - Объем кредитования юридических лиц – клиентов «Газпромбанка»

|

Показатели |

2007 год |

2008 год |

2009 год |

Отклонение | |||

|

Абсолютное, млрд. руб. |

Относительное, % | ||||||

|

2008 к 2007 |

2009 к 2008 |

2008 к 2007 |

2009 к 2008 | ||||

|

Объем выданных кредитов (млрд. руб.) |

33,5 |

48,4 |

45,1 |

14,9 |

-3,3 |

44,5 |

-6,8 |

|

Объем просроченной задолженности по кредитам (млрд. руб.) |

0,87 |

1,57 |

1,66 |

0,7 |

0,09 |

80,5 |

5,7 |

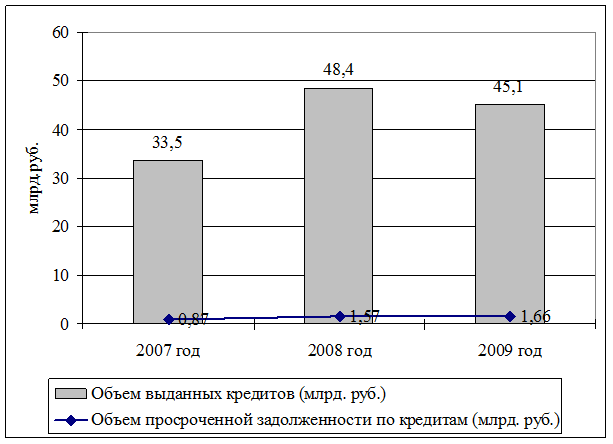

Тенденция объемов кредитования физических лиц и просроченной задолженности по выданным кредитам нагляднее прослеживается на графике. (Рис. 2.4)

Рис. 2.4 - Динамика кредитования физических лиц и просроченной задолженности в течение 3 лет

Анализ данных таблицы 2.3 и рис. 2.4 позволяет сделать вывод о соотношении предоставленных кредитов и просроченной задолженности по ним. Так, с 2007 по 2008 гг. увеличивался объем кредитов, и вместе с тем росла задолженность физических лиц. С 2008 по 2009 гг. падают кредиты гражданам – клиентам банка, но несмотря на это задолженность продолжает расти.

Эту тенденцию можно объяснить общим падением платежеспособности заемщиков и должников, а, следовательно, снижением уровня их кредитоспособности. Так как их возможности по погашению долгов сократились, и на закрытие долга им необходимо больше времени, на допущенную ими просрочку начисляется больше пени и штрафов. Что и ведет к сокращению доли основного долга в общей сумме, которую должен возместить должник. В свою очередь это приводит к тому, что должники чаще отказываются от оплаты штрафов, которые могут превышать основной долг, находя их начисление несправедливым. Это существенно осложняет работу по взысканию задолженности.

Другие материалы:

Анализ рекламной деятельности в Сбербанке РФ

Проделав более чем полуторавековой путь от системы сберегательных касс до универсального кредитного института, Сбербанк России стал неотъемлемой частью современной российской банковской системы, важнейшим элементом ее стабильности. Банк соединил в себе огромный профессиональный опыт и богатые трад ...

Особенности

безналичных расчетов населения

Действующим законодательством установлен единообразный порядок проведения безналичных расчетов для юридических и физических лиц – последние могут совершать платежи с использованием таких же платежных инструкций, как и юридические лица. Однако организация безналичных расчетов населения имеет некото ...

Состав банковской системы

Банковская система – это совокупность различных взаимосвязанных банков и других кредитных учреждений, которые действуют в рамках единого финансово-кредитного механизма. Современная банковская система России представлена двумя уровнями. На первом уровне находится Центральный банк, на втором – сеть ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки