Основные этапы развития банковской системы РФСтраница 1

Банковская система является неотъемлемой частью экономики любого государства, так как банки представляют собой структурную, основную единицу сферы денежного обращения. Банки организуют денежный оборот и кредитные отношения, финансируют различные области экономики, осуществляют страховые операции, производят всевозможные операции с ценными бумагами, посреднические сделки и управление имуществом. Банки являются и источником кредитов для органов управления, домашних хозяйств, источником краткосрочного заемного капитала предприятий. Банковские депозиты представляют главный источник денег для транснациональных операций и инструмент государства по стабилизации экономики.

Банки являют собой финансовый институт, предоставляющий широкий спектр услуг, относящийся к кредитам, сбережениям, платежам. Банк – это юридическое лицо, которое осуществляет банковскую деятельность, в том числе, привлекает денежные средства юридических и физических лиц, размещая их на условиях срочности, платности и возвратности, осуществляет расчетные операции. В основе банковской деятельности лежит идея функционирования как специфического предприятия.

Эволюция развития банковской системы России происходила на протяжении длительного периода времени и переживала определенные изменения, пока не сформировалась ее нынешняя структура. Проследим основные этапы этого эволюционного развития.

Зарождение российских банков уходит в эпоху Великого Новгорода (XII-XV вв.). Уже в то время осуществлялись банковские операции, принимались денежные вклады, выдавались кредиты под залог и т.д.

До 1861 г. банковская система России была представлена, в основном, дворянскими банками и банкирскими фирмами. Первые кредитовали помещиков под залог их имений, вторые – промышленность и торговлю. Процветало ростовщичество, функционировали фондовые биржи.

После отмены крепостного права банковская система России получила бурное развитие: был создан государственный банк, возникли общества взаимного кредита.

До начала первой мировой войны и октябрьской революции, Россия имела развитую кредитную систему, которая включала: Государственный банк, коммерческие банки, общества взаимного кредита, городские общественные банки, учреждения ипотечного кредита, кредитную кооперацию, сберегательные кассы, ломбарды.

Ведущая роль принадлежала Государственному банку и акционерным банкам. Общества взаимного кредита и городские общественные банки осуществляли кредитование средней и мелкой торгово-промышленной буржуазии. В состав учреждений ипотечного кредита входили два государственных земельных банка, 36 губернских и городских кредитных обществ. Земельные банки предоставляли преимущественно долгосрочные кредиты помещикам и зажиточным крестьянам. Губернские и городские кредитные общества выдавали ссуды под залог земли и городской недвижимости.

В 1917 г., в результате национализации, были конфискованы акционерные капиталы частных банков, которые перешли в государственную собственность, что в свою очередь привело к образованию государственной монополии на банковское дело. Впоследствии произошло слияние бывших частных банков и Госбанка России в единый Государственный банк РСФСР, ликвидированы ипотечные банки и кредитные учреждения, обслуживающие среднюю и мелкую городскую буржуазию и, в конце концов, были запрещены операции с ценными бумагами.

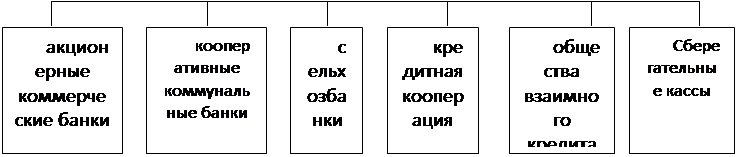

В период НЭП вместе с развитием товарных отношений и рынка произошло частичное возрождение разрушенной в годы революции и гражданской войны кредитной системы. Однако процесс возрождения воспроизвел только два уровня, которые представлены на рис. 1.1.

| |||

| |||

Рис. 1.1. Организационная структура кредитной системы в послереволюционной России

Другие материалы:

Виды стоимости акций

1. Балансовая стоимость акции определяется стоимостью чистых активов компании, деленной на количество акций. Эта стоимость играет важную роль в процессе объединения или слияния компаний, когда для оценки нужен сопоставимый базис, например, в нефтяных компаниях при выпуске единой акции. В развитых ...

Национальный банк

Республики Беларусь

Становление Национального банка Республики Беларусь как центрального банка –первого уровня отечественной банковской системы - связано с принятием в декабре 1990 г. законов «О Национальном банке Республики Беларусь» и «О банках и банковской деятельности в Республике Беларусь». В результате на базе ...

Недостатки в управлении кредитным риском

В настоящее время уже ни у кого не вызывает сомнений, что деятельность любого экономического института сопряжена с определенными рисками. Однако зачастую слова «риск» и «опасность» используются как тождественные или же без ясного различия между ними. Бесспорно, рискованные решения − это те, ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки