Оптимизация формирования потребительского кредитного

портфеля и управления имСтраница 2

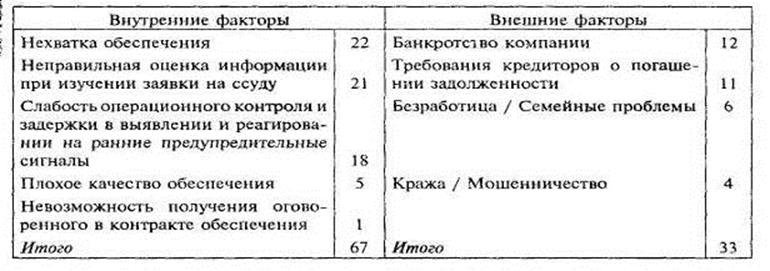

На первом месте в списке основных внешних причин потерь банков по потребительским ссудам стоит банкротство компании. Индивидуальный заемщик банка в полной мере испытывает на себе влияние этого фактора.

Анализируя кредитоспособность индивидуального заемщика, банкир обязательно должен выяснить финансовое состояние компании, в которой работает потенциальный заемщик.

Таблица 6 - Факторы, вызывающие потери банка при кредитовании, %[50]

Среди многообразия рискообразующих факторов целесообразно выделить макро- и микроэкономические. Исследование макроэкономических факторов показало, что ведущим фактором является общее состояние экономики, а также региона, в котором банк развивает свою деятельность. Кроме того, среди них выделяются факторы, обусловленные уровнем инфляции, а также темпами роста ВВП. Существенную роль играет активность денежно-кредитной политики Банка России, которая путем изменения учетной процентной ставки во многом определяет спрос на банковские ссуды. Одним из определяющих рискообразующих факторов является уровень развития банковской конкуренции, характеризующийся увеличением концентрации банковского капитала в отдельных регионах и развитием гаммы банковских операций и услуг.

Среди микроэкономических факторов большую роль играет уровень кредитного потенциала коммерческого банка, зависящий от общей величины мобилизованных в банке средств, структуры и стабильности депозитов, уровня обязательных резервов в Банке России, общей суммы и структуры обязательств банка. Факторами, оказывающими прямое влияние на возникновение риска невозврата кредита, являются степень риска отдельных видов ссуд, качество кредитного портфеля банка в целом, ценовая политика банка и уровень риск-менеджмента.

В свою очередь, степень рискованности отдельных видов ссуд определяется исходя из их качества. Качество конкретной ссуды и потребительского кредитного портфеля банка в целом является одним из ключевых факторов кредитного риска. Совокупность факторов, влияющих на качество отдельно выдаваемой ссуды, включает в себя следующее:

• назначение ссуды (на увеличение капитала, на временное пополнение средств, на формирование оборотных активов, капитальное строительство);

• вид кредита (потребительский);

• размер кредита (крупный, средний, мелкий);

• срок кредита (краткосрочный, среднесрочный, долгосрочный);

• порядок погашения (по мере поступления выручки, единовременный);

• форма собственности (частная, акционерная, муниципальная);

• размер заемщика (по величине уставного капитала, по величине собственных средств);

• кредитоспособность (в соответствии с рейтинговой оценкой);

• степень взаимоотношений банка с клиентом (наличие расчетного счета в банке, разовые отношения);

• степень информированности банка о клиенте;

• способы обеспечения (залог, гарантии, поручительства).

Своевременный и длительный анализ выдаваемых ссуд в соответствии с рекомендуемой структурой рискообразующих факторов позволит снизить вероятность возникновения риска невозврата кредита и принять адекватные меры по минимизации влияния данных факторов на кредитный процесс банка. Вместе с тем оценка предлагаемых факторов риска отдельно выдаваемой ссуды и их всесторонний анализ и учет предоставляют реальную возможность банкам избежать повторного влияния данных факторов в своей будущей деятельности.

Под управлением риском (регулированием риска) понимают мероприятия, направленные на минимизацию соответствующего риска и нахождение оптимального соотношения доходности и риска, включающие оценку, прогноз и страхование соответствующего риска.

Управление рисками банка осуществляется, как правило, в несколько этапов:[51]

1). выявление содержания рисков, возникающих в связи с осуществлением данной деятельности;

2). определение источников и объемов информации, необходимых для оценки уровня риска;

3). выбор критериев и методов для оценки вероятности реализации риска, построение шкалы риска;

4). выбор или разработка метода страхования риска;

5) ретроспективный анализ результатов управления риском и осуществление необходимой коррекции по предыдущим пунктам.

Наиболее часто встречающиеся недостатки в банковской деятельности, свидетельствующие о серьезных проблемах в отношении управления кредитным риском, следующие:[52]

• отсутствие документа, излагающего кредитную политику банка;

• отсутствие ограничений концентрации рисков в кредитном портфеле;

Другие материалы:

Обязательное медицинское страхование

Конституция РФ провозглашает, что «каждый имеет право на охрану здоровья и медицинскую помощь. Медицинская помощь в государственных и муниципальных учреждениях здравоохранения оказывается гражданам бесплатно за счет средств соответствующего бюджета, страховых взносов, других поступлений"(ч. 1 ...

Принципы и механизм деятельности кредитных организаций

Необходимо отличать такие принципы деятельности кредитных организаций, как:

1. Принцип экономической свободы, который определяется статьями 8 и 34 Конституции РФ: «Каждый вправе на свободно использовать собственные способности и имущество для предпринимательской и другой не запрещаемой законом эк ...

Факторный анализ рентабельности активов и капитала

банка

Таблица 7. Показатели рентабельности ООО «ПромТрансБанк»

Показатели

2008 год

2009 год

Абсолютное изменение (+,-)

Рентабельность активов, %

0,468

0,13

-0,34

Рентабельность собственного капитала, %

2,95

0,71

-2,24

Рентабельность работающих активов, %

...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки