Эволюция мировой валютной системы. Роль золота в международной валютной

системеСтраница 2

3) Смягчение валютных ограничений с введением взаимной обратимости валют, а также ограничений на экспорт капиталов и обязательств по продаже валюты Центральным банкам.

Формы проявления кризиса Бреттон-Вудской системы. :

- «валютная лихорадка» («бегство» к стабильным валютам);

- «золотая лихорадка» (массовая скупка золота и, как следствие, рост его рыночной цены);

- обострение проблемы международной ликвидности (общая нехватка международных платежных средств и их неравномерное распределение между отдельными странами);

- ревальвации и девальвации валют из-за невозможности удержания их курсов в установленных границах;

- массовое использование заимствований в IMF для смягчения дефицита платежных балансов;

- паника на фондовых биржах с резкими колебаниями курсов ценных бумаг (они зависят существенно от валютных курсов).

К попыткам сохранения основных принципов системы фиксированных паритетов можно отнести Соглашение 10 стран, подписанное в декабре 1971г. в Вашингтоне (Смитсоновское соглашение), согласно которому:

· доллар был девальвирован (на 7,89 %), а официальная цена золота повышена до 38 долл. за унцию;

· были изменены официальные курсы ряд валют;

· расширялись разрешенные пределы колебаний курсов валют (до ±2,25 %);

· отменялась только что введенная импортная пошлина в США (10%).

Современная мировая валютная система (с 1976г.).

В соответствии с принципами Ямайской валютной системы, любая страна – член Международного валютного фонда (МВФ) – вправе самостоятельно выбирать режим валютного курса. Однако все же определенные требования Уставом МВФ в редакции 1978г. были введены:

ü поддержание стабильности финансовой и валютной политики в стране и использование интервенций Центрального банка при слишком сильных колебаниях валютного курса;

ü отказ от манипуляций с валютным курсом, направленных на получение односторонних преимуществ;

ü незамедлительное информирование МВФ обо всех предполагаемых изменениях механизма валютного регулирования и валютных курсов;

ü отказ от привязки курса своих валют к золоту.

Золото лишено своих официальных функций международного платежного средства, меры стоимости валют, обязательного резервного актива центральных банков, т.е. демонетизировано. Но на практике страны могут при желании накапливать золотые резервы, а также рассчитываться золотом по взаимному согласию. Таким образом, свобода выбора валютного режима является не абсолютной. Все же переход к самостоятельному выбору режима валютного курса странами означал, что его межгосударственное регулирование существенно ослабло.

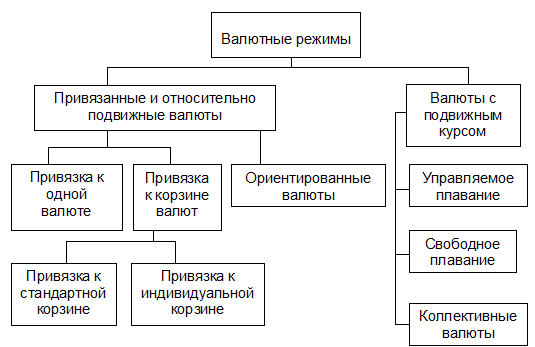

Поэтому в настоящее время сложились разнообразные национальные валютные режимы, которые, тем не менее, могут быть классифицированы по определенным общим принципам (рис. 1).

Рис 1.

Разновидности современных режимов валютных курсов (согласно уточненной классификации МВФ[2])

Современная роль золота в мировой валютной системе.

Роль золота в мировой валютной системе принципиально изменилась, оно стало иметь значение лишь как один из активов, но все же достаточно существенный, поскольку МВФ за счет прежних золотых платежей обладает достаточно большими запасами (более 100 млн. унций). Все учреждения стран-участниц могут осуществлять сделки с золотом по свободным рыночным ценам. МВФ во-первых может продать золото по бухгалтерской стоимости странам, которые к концу 1975 г. были членами МВФ; во-вторых, фонд может продать золото странам-участницам или на рынке по рыночной цене. Дальнейшая роль золота в мировой валютной системе будет зависеть от того, как страны распорядятся все еще значительными запасами золота (свыше 900 млн. унций или 27 тыс. тонн).

Другие материалы:

Микроуровень

Этот уровень предполагает наличие определённых рисков в микро-экономических условиях (они, как правило, возникают на основе решений управленческого аппарата).

Кредитный риск.

Кредитная деятельность требует определённых суждений относительно кредитоспособности заёмщика. Эти суждения не всегда точ ...

Зарубежные сберегательные банки

Учреждения, подобные современным сберегательным банкам, появились еще в конце 18 века в Англии и Германии. Основателями их были как частные лица, которые направляли, таким образом, свои средства на благотворительные цели, так и государство, а также органы местного самоуправления. Сберегательные ба ...

Влияние финансового кризиса на работу бюро кредитных историй

Сегодня в связи с финансовым кризисом ужесточаются требования к заемщикам со стороны кредитных организаций. Если совсем недавно взять в банке кредит мог почти каждый, то теперь стать заемщиком может только самый надежный и проверенный клиент.

В настоящее время приоритетным для банка является клие ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки