Применение банковского векселя для решения сложных экономических ситуацийСтраница 4

Рис. 6. Операция возврата кредитов банкам, минуя неплатежеспособные предприятия

Литературный источник[6, с.14]

Банк совместно с должником по кредиту проводит определенную работу и находит того дебитора по отношению к неплатежеспособному предприятию, который готов платить «живые» деньги. Вместо платежа на расчетный счет неплатежеспособного предприятия дебитору (на схеме – покупатель векселя) предлагается купить у банка вексель (какая ему разница?) и передать его своему кредитору (неплатежеспособному предприятию) в качестве погашения своего долга (действие 6 на рис. 6).

Неплатежеспособное предприятие передает этот вексель, минуя свой расчетный счет, напрямую своему кредитору – должнику банка по кредиту (действие 7 на рис. 6). Должник по кредиту заключает с банком договор об отступном и передает банку его вексель в качестве прекращения обязательства по возврату кредита. Итог: банк получает «живые» деньги по выданному ранее кредиту, но не напрямую от заемщика, а опосредованно от покупателя векселя.

Выдача при помощи векселей опосредованных кредитов

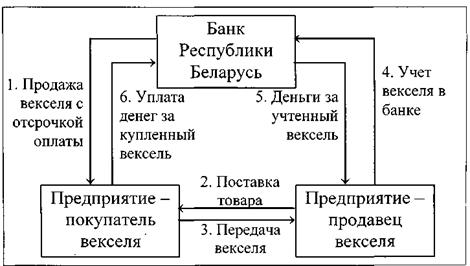

Ряд банков взял на вооружение и с той или иной периодичностью повторяет операцию выдачи опосредованного кредита при помощи векселей (рис. 7). Банк продает свой вексель с отсрочкой оплаты (действие 1 на рис. 7) клиенту, который намеревается отдать его за полученный от другого предприятия товар (действия 2, 3 на рис. 7).

Рис. 7. Операция выдачи опосредованного кредита

Литературный источник[6, с.14]

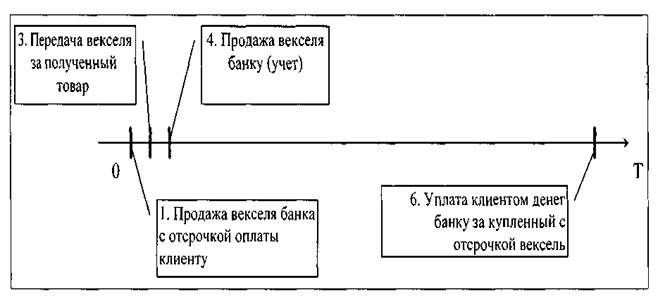

Вексель, попав к поставщику товара, немедленно меняется на деньги в банке, его выпустившем (учет векселя) (действия 4, 5 на рис. 7). Суть этой операции более наглядно видна на ее временной диаграмме (рис. 8).

Рис. 8. Временная диаграмма опосредованной выдачи кредита.

Литературный источник[6, с.15]

Обозначения последовательности операций на ней совпадает с обозначением на рис. 7.

Таким образом, оказывается, что банк выдает денежные средства опосредованно (через вексель) и большую часть времени вексель находится в хранилище банка, а клиенты пользуются денежными средствами.

Чем выгодна такая операция. Во-первых, как и в предыдущем случае, она позволяет провести денежные средства через неплатежеспособное предприятие, не затрагивая его расчетный счет.

Во-вторых, данная операция приобретает дополнительный смысл, когда предприятие – продавец векселя (он же поставщик товара) – это нерезидент Республики Беларусь, а банк покупает у него вексель за иностранную валюту. То есть происходит фактическое финансирование банками Республики Беларусь импорта и нерезидентов. Такая операция является для импортера актуальной, если он, например, намеревается сделать авансовые платежи в адрес нерезидента на сумму более 100 тыс. USD без наличия у плательщика гарантии иностранного банка или провести авансовый платеж по договору о переводе долга (уступки требования).

В последнее время все чаще стали встречаться схемы с использованием банковских векселей, в которых векселя стали играть доселе не встречавшуюся роль – высоколиквидного актива. Ни для кого не секрет, что у предприятий Республики Беларусь по тем или иным причинам постоянно образовываются переплаты в бюджет Республики Беларусь. Но особенность поступивших в бюджет средств такова, что получить их обратно налогоплательщику практически невозможно. Обычной является формулировка «сумма переплаты засчитывается в счет будущих налоговых платежей». Налогоплательщик становится фактически кредитором государства, причем по отрицательной процентной ставке (минус процент инфляции за срок кредита).[17, с.24]

В некоторых случаях налоговая инспекция идет на то, чтобы налогоплательщик использовал свою переплату как «налоговый зачет». В этом случае налогоплательщик может реализовать его на рынке и вернуть свои деньги в оборот. Каким образом? Предприятия просто покупают у банков их векселя, предлагая взамен налоговый зачет (рис. 9).

Рис. 9. Вексельная схема возврата налоговых переплат

Литературный источник[6, с.16]

Другие материалы:

Сущность и характеристика банковских инноваций в

сфере обслуживания физических лиц

В предыдущем разделе мы определили понятие банковской инновации как нового банковского продукта. Чтобы дать характеристику банковских инноваций в сфере обслуживания физических лиц, необходимо определить какие банковские продукты на рынке предлагаются для физических лиц.

Операции банков по обслужи ...

Консолидированный отчет о совокупных

доходах Сбербанка по МСФО

Отчет о прибылях и убытках Группы Сбербанка по МСФО

Чистая прибыль Группы Сбербанка России в 2009 году составила 24,4 млрд. руб., что в 4 раза меньше чистой прибыли 2008 года (97,7 млрд. руб.). Аналогичная динамика характерна и для прибыли до налогообложения: 29,9 млрд. руб. в 2009 году и 129,9 м ...

Экономическая сущность доходов банка, их классификация и значение анализа

Ориентир банковской деятельности в рыночном хозяйстве состоит в максимизации прибыли от операций при сведении к минимуму потерь. Прибыль или убытки, полученные банком, - показатели, концентрирующие в себе результаты различных активных и пассивных операций банка и отражающие влияние всех факторов, ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки