Экономические методы управления ресурсами банка

К экономическим методам относятся:

метод общего фонда средств

метод распределения активов.

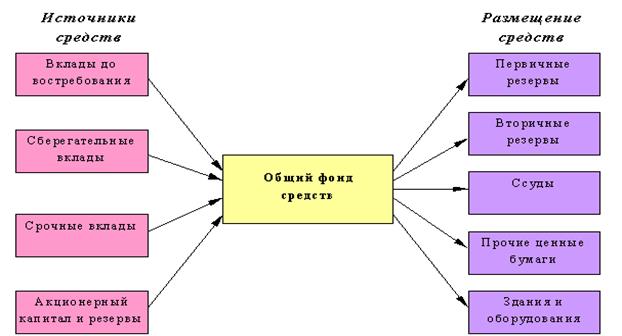

В основе метода общего фонда средств лежит идея объединения всех ресурсов. Затем совокупные средства распределяются между теми видами активов (ссуды, правительственные ценные бумаги, кассовая наличность и т.д.), которые считаются подходящими. В модели общего фонда средств для осуществления конкретной активной операции не имеет значения, из какого источника поступили средства, пока их размещение содействует достижению поставленных перед банком целей. Схематически этот метод представлен на рисунке 1.1

Рисунок 1.1 - Управление активами с помощью модели общего фонда средств

Преимущества:

Применение метода общего фонда предоставляет банку значительную

свободу в выборе активных операций.

Недостатки:

Недостатком данного метода является отсутствие четких критериев распределения средств по отдельным категориям активов, а также отсутствие решения вопроса о взаимосвязи принципов ликвидности и прибыльности. Данный метод основывается на опыте служащих банка, которые распределяет денежные средства так, как на их взгляд является выгодной в сложившейся ситуации.

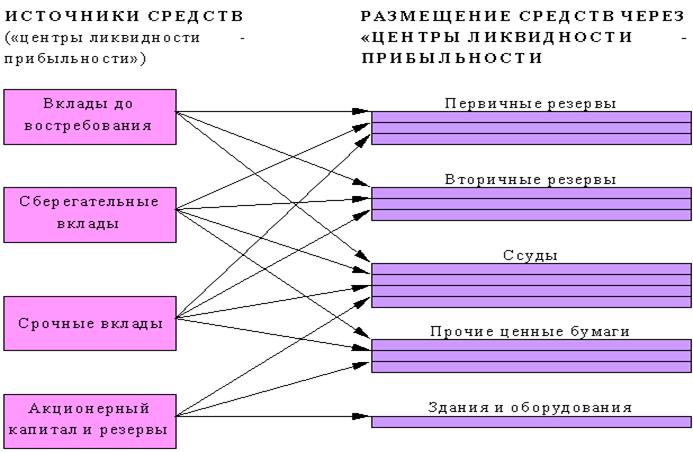

Метод размещения активов (или метод конверсии средств) основан на том, что размер необходимых банку ликвидных средств зависит от источников привлеченных средств.

Рисунок 1.2 - Управление активами с помощью модели распределения активов

Преимущества:

Основное преимущество данного метода управления активами состоит в том, что появляется возможность более точно установить минимальную границу резервов первой и второй очереди, а это позволяет больше средств направлять на предоставление ссуд и приобретение ценных бумаг, увеличивая таким образом доходность банка.

Недостатки:

Недостатки равно касаются и метода общего фонда средств, и метода распределения активов. Оба метода делают акцент на ликвидности обязательных резервов и возможном изъятии вкладов, уделяя меньше внимания необходимости удовлетворять заявки клиентов на кредит. В этом случае ликвидные средства потребуются главным образом для покрытия спроса на кредит, который, возможно, будет расти более высокими темпами, чем вклады. Следует также учесть наличие сезонных колебаний у отдельных банков, при которых спрос на кредит может расти именно в тот момент, когда объем вкладов снизился. Кроме того, под воздействием проводимой денежно-кредитной политики спрос на кредиты в периоды подъема может опережать рост вкладов, а в периоды спада деловой активности темпы роста депозитов у всех банков выше; в условиях бума умеренному росту вкладов противостоит высокий спрос на кредиты.

Оба рассмотренных метода имеют и еще один недостаток: они опираются на средний, а не предельный уровень ликвидности. Среднее отношение кассовой наличности и правительственных ценных бумаг к общей сумме вкладов может быть достаточным для оценки ликвидности банковской системы в целом, но оно не подскажет руководству отдельного банка, какова должна быть его кассовая наличность на следующей неделе, чтобы покрыть изъятие вкладов и заявки на кредит. Только анализ счетов отдельных клиентов банка и хорошее знание хозяйственных и финансовых условий на местном рынке позволят банку определить потребности в наличных деньгах на данный момент.

Другие материалы:

Направления развития банковской системы России

Интенсивное развитие банковской системы России, происходившее в последнее десятилетие, определялось процессом трансформации плановой экономики в рыночную. За сравнительно короткое время была создана двухуровневая банковская система. На первом этапе, в 1988-1993 гг., активное развитие банковской си ...

Валютная система, ее элементы

Валютная система – правовая форма организации валютных отношений, которая исторически сложилась на основе интернационализации хозяйственных связей. Экономические, политические, культурные и другие связи между отдельными странами порождают валютные отношения, связанные с оплатой получаемых товаров, ...

Оценка эффективности формирования и выполнения депозитной политики ОАО

"Уралпромбанк"

Решением собрания учредителей создан Коммерческий Банк «УРИКОМ-БАНК» акционерное общество открытого типа (протокол от 01.02.1994 №1) и зарегистрирован в Центральном банке Российской Федерации (Банке России) 11.07.1994 года, регистрационный номер: 2964

Решением Общего собрания акционеров (протокол ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки