Кредитные

операцииСтраница 2

Платность банковских ссуд

- означает внесение получателями кредита определенной платы за временное пользование денежными средствами. Ставка банковского процента

- "цена" кредита. Платность стимулирует заемщика на эффективное использование кредита, а банку обеспечивает покрытие его затрат и получение прибыли, позволяющей соблюсти интересы обоих субъектов сделки - это банка и заемщика.

Целевой характер ссуды

- означает, что целевое использование ссуды позволяет точнее определить возможность и период возврата кредита, а также снизить риск банка по сделке. Целевая ссуда выдается под частный объект кредитования на конкретную цель. Кредитоспособность заемщика означает способность юридического или физического лица полностью и в срок рассчитаться по своим долгам.

Способность

- желание и возможность оправдать оказанное доверие.

В мировой банковской практике кредитоспособность клиента является одним из основных объектов оценки при определении целесообразности кредитования. Способность к возврату долга связана с моральными качествами клиента, его искусством и родом занятий, возможностью зарабатывать средства для погашения ссуды.

Банки стран с развитой рыночной экономикой применяют сложную систему большого количества показателей для оценки кредитоспособности клиента, она дифференцируется в зависимости от характера заемщика (фирма, частное лицо). У каждого банка есть своя система определения кредитоспособности клиента.

Одним из видов такой системы является:

1. коэффициент абсолютной ликвидности;

2. промежуточный коэффициент покрытия;

3. общий коэффициент покрытия;

4. коэффициент независимости.

Под ликвидностью понимается способность клиента своевременно погасить свои обязательства. Коэффициенты ликвидности и покрытия характеризуют ликвидность баланса заемщика как возможность превращения его активов в денежные средства для погашения обязательств по пассиву. С этой целью активы по балансу подразделяются по срокам поступления на:

1. краткосрочные активы;

2. долгосрочные активы;

3. постоянные (немобильные) активы (недвижимое имущество).

Все пассивы по балансу по срокам платежей подразделяются на:

1. краткосрочные обязательства;

2. долгосрочные обязательства;

3. постоянные (немобильные) пассивы (уставный фонд, и т.д.).

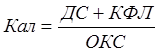

Сравнение краткосрочных активов с краткосрочными пассивами характеризует абсолютную ликвидность, т.е. показывает, в какой доле краткосрочные обязательства могут быть погашены за счет высоколиквидных активов.

Где: Кал - коэффициент абсолютной ликвидности;

ДС - денежные средства;

КФЛ - краткосрочные финансовые вложения;

ОКС - краткосрочные обязательства.

Нормативное значение показателя: 0,2 - 0,25.

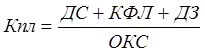

Промежуточный коэффициент покрытия показывает, сможет ли предприятие в установленные сроки рассчитаться со своими краткосрочными долговыми обязательствами. Он рассчитывается по формуле:

Где: Кпл - коэффициент промежуточной ликвидности;

ДЗ - дебиторская задолженность;

ДС - денежные средства;

КФЛ - краткосрочные финансовые вложения;

ОКС - краткосрочные обязательства.

Достаточный критерий - в диапазоне: 0,7 - 0,8.

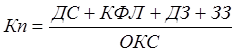

Если в числитель вышеуказанной формулы ввести дополнительные данные о величине запасов и затрат предприятия, то это позволит определить общую ликвидность, которая характеризуется коэффициентом покрытия.

Где: Кп - коэффициент покрытия;

ЗЗ - запасы и затраты;

ДЗ - дебиторская задолженность;

ДС - денежные средства;

КФЛ - краткосрочные финансовые вложения;

ОКС - краткосрочные обязательства.

Коэффициент покрытия дает возможность установить, достаточно ли ликвидных активов для погашения краткосрочных обязательств. Сопоставление долгосрочных активов с долгосрочными пассивами характеризует соотношение отдельных по времени поступлений и платежей. Коэффициент финансовой независимости характеризует обеспеченность предприятия собственными средствами для осуществления своей деятельности. Он определяется отношением собственного капитала к валюте баланса и исчисляется в процентах.

Другие материалы:

Система страхования вкладов в банковской системе

России

Впервые закон о страховании банковских вкладов был подготовлен Государственной Думой РФ в 1996г. под руководством депутата П.А. Медведева. Закон не был принят по двум причинам. Первая - с неопределенностью вокруг дореформенных вкладов, которая решается путем индексации советских вкладов и ростом д ...

Обеспечение

возвратности кредитов

Согласно Закону «О банках и банковской деятельности» кредиты, предоставляемые банком, могут обеспечиваться залогом недвижимого и движимого имущества, в том числе государственных и иных ценных бумаг, банковскими гарантиями и иными способами, предусмотренными федеральными законами или договором. При ...

Инструменты фондовой биржи, биржевые сделки

Фондовая биржа – это институт или механизм, сводящий вместе покупателей (предъявителей спроса) и продавцов (поставщиков) фондовых ценностей, т.е. ценных бумаг.

Понятия фондовой биржи и рынка ценных бумаг совпадают.

Согласно определению, товаром, обращающимся на данном рынке, являются ценные бума ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки