Источники формирования доходов и прибыль кредитной организацииСтраница 2

– расходы по оплате почтовых, телеграфных, телефонных и других услуг связи, в том числе за пользование факсильной и спутниковой связью;

– расходы, связанные с изготовлением и внедрением платежных средств (пластиковых карт, платежных чеков и т.д.);

– расходы по приобретению и изготовлению бланков, форм отчетности, чековых книжек и других носителей банковской информации;

– расходы по подписки на специальные издания;

– суммы оплаты за обучение сотрудников банка на основе договоров с учебными заведениями, по подготовке повышению квалификации и переподготовки банковских работников;

4. расходы, связанные с имиджем банка:

– представительские расходы;

– расходы на рекламу;

– командировочные расходы;

– оплата маркетинговых, консультационных и информационных услуг;

– оплата аудиторских услуг, предоставляемых банку независимой аудиторской фирмой на договорной основе как с целью подтверждения годового бухгалтерского отчета, проспекта эмиссии для банков, созданных в форме акционерного общества, так и в ходе периодических проверок в соответствии с требованиями ЦБ РФ;

– отчисления в специальные резервы, созданные банком в соответствии с требованиями ЦБ РФ (резерв под возможные потери по ссудам, резерв под обесценение ценных бумаг и т.д.);

5. расходы на содержание аппарата управления, по оплате труда работников банка и связанные с ними обязательные отчисления банков в пенсионный фонд РФ, фонд обязательного медицинского страхования РФ, фонд социального страхования и т.д.;

6. налоги, включаемые в соответствии с законодательством в затраты банков.

Прибыль банка: структура, анализ, распределение.

Прибыль коммерческого банка - финансовый результат деятельности коммерческого банка в виде превышения доходов над расходами. Общая сумма прибыли определяется как разница между общей суммой доходов банка и общей суммой расходов банка.

Структура, источники образования прибыли имеют следующий вид:

1. прибыль от операционной деятельности, в том числе полученная за счет превышения суммы полученных % над суммой уплаченных %, и разница между полученными и уплаченными комиссионными валютных операций;

2. прибыль от побочной деятельности;

3. прочая прибыль, в том числе сальдо штрафов, полученных и уплаченных, а также % и комиссионные прошлых лет.

Анализ прибыли следует начинать с рассмотрения общей картины доходности банковских операций, поиски причин и глубины происходящих изменений. А это можно сделать с помощью изучения факторов, влияющих на прибыль. В общем плане прибыль, остающаяся в распоряжении банка зависит от 3-х "глобальных" компонентов: доходов; расходов; налогов, уплачиваемых в бюджет.

Сопоставления темпов роста этих компонентов позволяет оценить, какой из факторов оказал позитивное или негативное влияние на прибыль. При оценке ежегодного прироста прибыли банка необходимо исходить из того, что он не должен быть ниже темпов инфляции, в противном случае реальные доходы будут сокращаться и произойдет обесценение банковского капитала. В связи с этим при анализе прибыли банка ее величину необходимо корректировать с учетом темпов инфляции. Далее анализ может быть детализирован в динамике по изучению доходности статей и по отдельным видам деятельности. При этом значительное отклонение должны подвергаться дополнительному изучению.

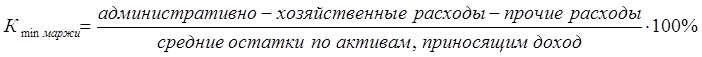

Основные направления исследования позволяют раскрыть причины изменений доходов и расходов, что является актуальным для выявления резервов роста банковской прибыли. Данный анализ проводится в абсолютных величинах. Однако существует метод оценки прибыли банка с помощью относительных показателей. Этот метод называется коэффициентным. Для расчета коэффициента минимальных доходов банка используют формулу:

Чем меньше значение этого коэффициента, тем больше возможности у банка увеличить доход, тем выше конкурентная способность банка. Низкая маржа может указать на тот факт, что банк привлекает дорогие депозиты, участвует в операциях с низкой доходностью и невысоким риском. И напротив, если маржа повышенная, то это может быть следствием либо высокого уровня дешевых депозитов, либо вовлечениями активов в высокоприбыльные рисковые операции.

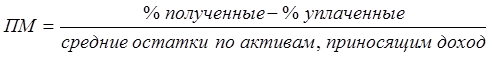

Процентная маржа (ПМ) может быть рассчитана следующим образом:

Анализируя динамику значений процентной маржи можно выявлять, в результате чего обеспечены ее увеличения: за счет роста % по активным, либо снижение % по пассивным операциям банка.

Полученная банком прибыль распределяется по итогам работы за квартал, а в окончательном варианте по итогам за год в следующем порядке:

1. из балансовой прибыли вносятся налоги в бюджет и взносы в федеральный фонд обязательного страхования денежных вкладов (депозиты) и счетов населения;

2. чистая прибыли после уплаты налогов остается в распоряжении банка и распределяется по следующим основным направлениям:

Другие материалы:

Основные понятия рынка ценных бумаг

Сущность и структура рынка ценных бумаг.

Следует различать три понятия: финансовый рынок, фондовый рынок и рынок ценных бумаг.

Финансовый рынок – это рынок, на котором объектами купли- продажи выступают деньги и капиталы.

Рис. 1. Структура финансового рыка.

Фондовый рынок – это рынок ценных ...

Разработка мероприятий по совершенствованию

депозитной политики коммерческого банка

Формирование ресурсной базы, включающее в себя не только привлечение новой клиентуры, но и постоянное изменение структуры источников привлечения ресурсов, является составной частью гибкого управления активами и пассивами коммерческого банка. Эффективное управление пассивами предполагает осуществле ...

Анализ финансовых результатов

Доходы банка увеличились почти на 170 млн. руб. (таблица 1), наибольший удельный вес занимают процентные доходы 89%. Темп роста процентных доходов больше темпа роста процентных расходов 172% и 121% соответственно. Это положительная тенденция. Наибольший удельный вес в процентных доходах занимают д ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки