Банковское кредитование в Республике Беларусь: особенности

и проблемыСтраница 1

Одна из ключевых ролей банковской системы в народном хозяйстве - кредитование. Через выполнение своих общеэкономических функций банковский сектор имеет набор инструментов воздействия на развитие экономики, хотя взаимосвязь между ними носит взаимообусловленный и взаимоопределяющий характер. С одной стороны банковская система, как основа современной кредитной системы Беларуси, прямо воздействует на процесс общественного производства, с другой стороны макроэкономические условия являются определяющим фактором развития банков.

Показателями, характеризующими роль банков в экономике, являются отношение активов (кредитов) к объему валового внутреннего продукта. Для западных развитых стран данный показатель соотношения кредитов банковской системы к ВВП составляет в процентном отношении более 100%. В Беларуси же отношения всех активов банковской системы составляют 69% (на 01.04.2004), причем доля кредитов составляет 76% (на 01.04.2004). Соотношение кредитов к общим активам банковской системы соответствует международному уровню. Очевидно, что значение банковской системы не достаточно, поэтому перед банками лежит задача нарастить уровень активов.

В "Концепции развития банковской системы Республики Беларусь на 2001-2010 годы" определены следующие моменты, характеризующие, проблемы связанные с кредитованием в банковском секторе:

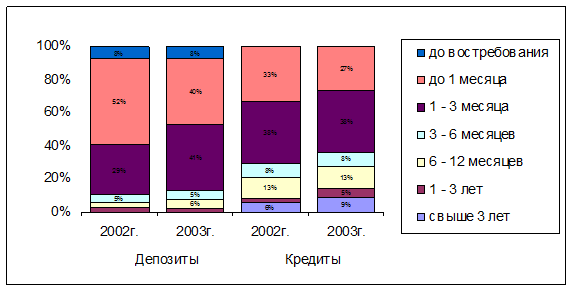

В области привлечения и размещения банковских ресурсов - это недостаточная диверсификация источников формирования ресурсов банков, несоответствие активов и пассивов по срокам, низкий удельный вес длинных пассивов (фактор, влияющий на инвестиционную активность) и др. Роль банковского сектора в кредитовании экономики ограничена в силу общей моакроэкономической нестабильности, что, в конечном счете, сказывается на недостаточной диверсификации пассивов, несоответствия по срокам привлечения ресурсов и их размещения в кредиты. Так, диаграмма (рис.1) показывает, что в ресурсной базе и структуре кредитных вложений банковской системы наблюдается несоответствия по срокам и по размерам. Данное обстоятельство является сдерживающим фактором развития инвестиционного и долгосрочного кредитования в республике. Однако в последнее время наблюдается положительная тенденция, роста удельного веса срочных депозитов.

Рисунок 1. Структура вновь привлеченных депозитов и вновь выданных кредитов в национальной валюте банковской системы Беларуси.

Примечание: Источник: [12, с. 20]

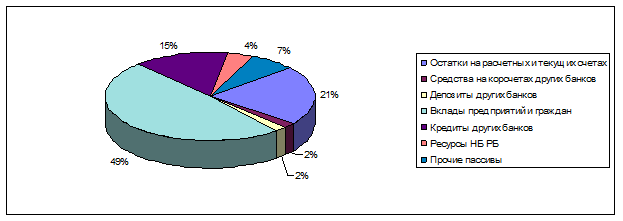

Рисунок 2. Состав пассивов банковской системы по состоянию на 01.04.2004.

Примечание. Источник: собственная разработка

На 01.04.2004 пассивы формировались следующим образом (рис.2). Среди источников наиболее важным являются вклады (49%), вторым по важности являются остатки по текущим и расчетным счетам (21%), межбанковские кредиты занимают третью позицию (15%).

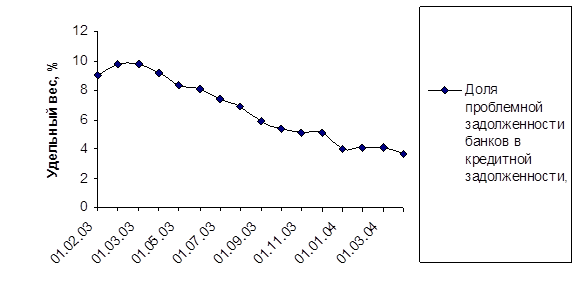

Банковская система республики подвержена высокому кредитному риску. Это выражается в высоком уровне проблемных кредитов в кредитном портфеле банков. Эта проблема остается актуальной и сейчас, хотя в последние годы были предприняты меры по улучшению качества портфеля банков. Так, если в 2001 году данный показатель колебался в пределах 11 - 13%, то в последующие годы характеризуются снижением данного показателя до максимально допустимого в международной практике (не более 5%) и ниже (рис.1). На 01.04.2004 он составил 3,7%. Высокие значения данного показателя были обусловлены снижением платежеспособности предприятий, недостаточной обеспеченностью

.

Рисунок 2. Изменение удельного веса проблемной задолженности в кредитной задолженности банков 2003 - 2004 годах, в процентах

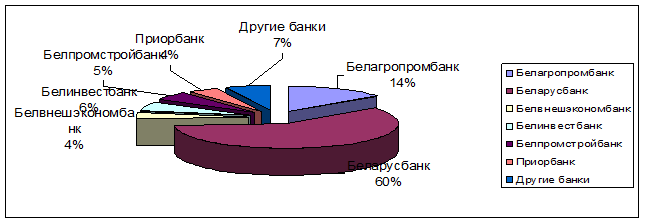

Примечание. Источник: собственная разработка собственными оборотными средствами, низкой кредитной дисциплиной, отсутствием ответственности руководителей предприятий за её несоблюдение. Причем, если рассматривать в целом банковскую систему, то необходимо отметить, что наиболее не качественными кредиторами являются уполномоченные банки (рис.3)

Рисунок 3. Распределение проблемных кредитов по банкам.

Примечание: Источник: собственная разработка.

Основными инвесторами (собственниками) банков являются государственные органы или предприятия, основанные на государственной форме собственности. Такое участие в капитале негативно сказывается на эффективности работы банков, решения, принимаемые по отдельным операциям, могут прямо или косвенно противоречить целям и задачам деятельности коммерческих банков.

Другие материалы:

История банка ОАО «Сбербанк»

Годом основания старейшего банка страны считается 1841 год, когда император Николай I одобрил устав сберегательных касс и повелел учредить сберегательные кассы при Петербургской и Московской сохранных казнах. Кассы эти создавались «для приема небольших сумм на сохранение с приращением процентов, д ...

Факторный анализ рентабельности активов и капитала

банка

Таблица 7. Показатели рентабельности ООО «ПромТрансБанк»

Показатели

2008 год

2009 год

Абсолютное изменение (+,-)

Рентабельность активов, %

0,468

0,13

-0,34

Рентабельность собственного капитала, %

2,95

0,71

-2,24

Рентабельность работающих активов, %

...

Содержание и исполнение договора банковского вклада

Основными правами вкладчика и соответственно основными корреспондирующими им обязанностями банка являются возврат вкладчику полученной банком суммы вклада и выплата причитающихся ему процентов.

В связи с этим в законе содержатся особые требования по обеспечению возврата вклада. Банки обязаны обес ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки