Валютный рынок и валютный курсСтраница 1

На валютном рынке совершаются сделки по купле – продаже иностранной валюты в наличной и безналичной формах.

Под мировой валютной системой понимают форму организации финансово-кредитных отношений на международном уровне.

отличительные признаки:

· средства, используемые как счетные и/или расчетно-платежные;

· органы, осуществляющие валютное регулирование и контроль;

· условия и механизм конвертируемости валют;

· режим определения валютного курса;

· правила проведения расчетов;

· режим функционирования рынков драгоценных металлов;

· правила получения и использования кредитных средств в иностранных валютах;

· механизм валютных ограничений.

валюта, (функции: мера стоимости, средство обращения и платежа, накопления, Основное свойство – конвертируемость). Международные денежные единицы ( основные функции денег, существование только в безналичной форме, ограниченный круг лиц, которые могут держать счета в них; ограниченный характер использования) Счетные единицы (не выполняют функции обращения и платежа, используются для стоимостных сопоставлений, для выражения совместного бюджета группы государств, определения сальдо межгосударственных требований и обязательств и некоторых других целей ). Золото, (официальное резервное и платежное средство, мера определения курсов валют)

Органы валютного регулирования и контроля

определяются межгосударственными соглашениями (для международных валютных систем), либо законодательным путем (на национальном уровне).

Валютный курс - цену иностранной валюты в национальных денежных единицах. Противоположное представление называется обратным курсом.

Основные функции валютного курса:

а). осуществление взаимного обмена валютами при торговле товарами и услугами, при движении капиталов и кредитов;

б). сравнение цен мировых и национальных рынков и стоимостных показателей разных стран (ВНП, национальный доход на душу населения и др.);

в). периодическая переоценка счетов банков, фирм в иностранной валюте.

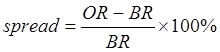

Валютный курс может изменяться либо рыночным путем в результате торгов валютой на бирже и внебиржевом рынке, осуществления конверсионных операций в банках (повышение/понижение курса), либо официально государственными органами (официальное повышение курса – ревальвацией, понижение – девальвацией). Разница курсов представляет прибыль банка по конверсионным операциям. Относительная разница этих курсов называется спрэдом или маржей:

(1)

Маржа устанавливается банками самостоятельно. Официальные курсы, как правило, устанавливаются единообразно.

К девальвации валюты прибегают чаще всего в двух случаях:

(1) при устойчивом и существенном пассивном платежном балансе;

(2) для усиления конкурентных позиций страны.

Устойчивый пассивный баланс ведет, как правило, к стремлению участников валютных операций «избавиться» от данной валюты, что объективно ведет к снижению ее рыночного курса, а, следовательно, требует и пересмотра официального курса. Страна может также прибегать к девальвации своей валюты с целью поощрения экспорта и сокращения импорта. Однако такие меры могут рассматриваться международными органами валютного регулирования как методы «нечестной конкурентной борьбы».

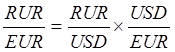

Существует множество валютных курсов в зависимости от вида валютной операции. Под кросс-курсом валюты понимают курс одной валюты по отношению к другой, выраженный через третью валюту, например, RUR к EUR – через USD:

(2)

Валюта, которая используется для выражения отношения других валют, называется кросс-валютой.

спот-курсы (spot rates) или курсы по операциям, проводимым в течение короткого времени. Традиционно сделку принято относить к спотовой, если между моментом заключения контракта на продажу или покупку валюты и моментом исполнения контракта срок составляет не более двух рабочих дней. При этом если сделка заключается и исполняется в один и тот же день, то ее называют еще кассовой (cash) или сделкой с расчетом в тот же день (today). Если сделка исполняется на следующий день после заключения контракта, то ее называют сделкой с расчетом на следующий день (tomorrow).

Режимы установления валютного курса :

· Фиксированные курсы (официальные курсы, которые не меняются, по крайней мере, определенный достаточно длительный период.)

· Свободно плавающие курсы (не должны регулироваться государственными и межгосударственными органами и устанавливаться рынком. Но для практики это, скорее, гипотетическая ситуация.)

Другие материалы:

Продукт деятельности коммерческого банка

Объект деятельности

финансового менеджмента в коммерческом банке — процессы исследования финансовых операций банка и управления потоками денежных средств банковской клиентуры.

Предмет деятельности

финансового менеджмента в коммерческом банке — разработка и использование систем и методик рациона ...

Особенности

страхового мошенничества в ОСАГО

ОСАГО - это обязательное страхование гражданской ответственности владельцев транспортных средств, введенное с 1 июля 2003 года Федеральным законом «Об обязательном страховании гражданской ответственности владельцев транспортных средств» № 40-ФЗ от 25.04.2002г.

Специфика обмана с использованием по ...

Организация процесса кредитования

ссудозаемщика

Липецкое отделение № 8593 являясь структурным подразделением Сбербанка России, охватывает своими услугами значительную часть Липецкой области, причем является лидером по предоставлению банковских услуг в данном регионе.

В Липецком отделении № 8593 ЦЧБ СБ РФ сформирован и функционирует отдел креди ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки