Изменение структуры участниковСтраница 1

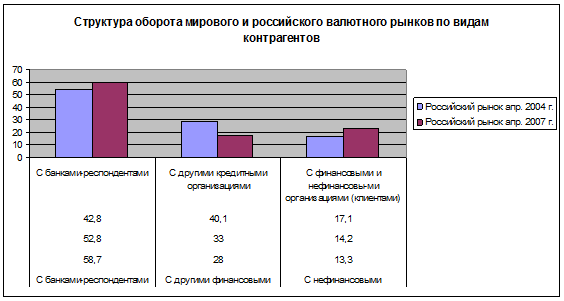

За рубежом среди важнейших направлений развития валютного рынка выделяется тенденция к снижению доли межбанковского оборота. Согласно статистике BIS, на FOREX наиболее быстрыми темпами — более чем в 2 раза за последние три года — росли операции между банками и другими финансовыми институтами, что свидетельствует о возрастающей роли на валютном рынке управляющих компаний и хедж-фондов. В результате доля операций между банками и небанковскими финансовыми организациями возросла с 33% до 40% (табл. 4, рис. 4). Трехгодичный обзор BIS показал увеличение до 17% удельного веса операций банков с нефинансовыми организациями-клиентами. При этом доля межбанковской торговли на FOREX снизилась до 43%, в то время как десять лет назад на операции банков приходилось порядка 60% оборота. Отчасти этому способствовали продолжающиеся процессы консолидации банковского сектора.

Таблица 4. Структура оборота мирового и российского валютного рынков по видам контрагентов, %

|

Вид контрагентов |

Мировой рынок |

Вид контрагентов |

Российский рынок | |||

|

2001 г. |

2004 г. |

2007 г. |

апр. 2004 г. |

апр. 2007 г. | ||

|

С банками-респондентами |

58,7 |

52,8 |

42,8 |

С банками-респондентами |

54,2 |

59,8 |

|

С другими финансовыми институтами |

28,0 |

33,0 |

40,1 |

С другими кредитными организациями |

29,0 |

17,4 |

|

С нефинансовыми организациями (клиентами) |

13,3 |

14,2 |

17,1 |

С финансовыми и нефинансовыми организациями (клиентами) |

16,8 |

22,9 |

Российский рынок по-прежнему остается преимущественно межбанковским: на него приходится 77% всех валютных операций. Процессы консолидации выражаются на нем в сокращении доли операций «с прочими кредитными организациями»: за последние три года с 29% до 17%, при этом до 60% выросла доля операций крупных банков-респондентов, в том числе с нерезидентами.

Рис. 4. Структура оборота мирового и российского валютного рынков по видам контрагентов

Российский рынок развивается в русле мировых тенденций, где во главу угла ставится развитие технологий торговли. Согласно опросам BIS, электронные торговые системы и особенно алгоритмическая торговля имеют наибольшие темпы роста. Однако единой методики отнесения систем к той или иной технологической группе в настоящее время нет. Согласно опросу ЦБ РФ9, на российском рынке главенствующая роль принадлежит прямому двустороннему трейдингу с использованием наиболее распространенных информационных систем Reuters и Bloomberg. В результате на две группы «межбанк напрямую» и «напрямую с клиентом» в совокупности приходится 55% оборота российского валютного рынка, из которых 33% составляют сделки крупнейших банков-респондентов друг с другом, а 22% — их оборот с клиентами (другими кредитными, финансовыми и нефинансовыми организациями) (табл. 5).

Другие материалы:

Страховые организации как основные участники

страхового рынка

Страховой рынок — это особая социально-экономическая среда, определенная сфера экономических отношений, где объектом купли-продажи выступает страховая защита, формируются спрос и предложение на нее. Объективная основа развития страхового рынка — необходимость обеспечения бесперебойности воспроизво ...

Инфляция как социально-экономическое явление

Инфляция – сложный многофакторный социально-экономический процесс, обусловленный взаимодействием сферы производства и сферы обращения, диспропорциями между различными сферами народного хозяйства: накоплением и потреблением, спросом и предложением, доходами и расходами государства, денежной массой ...

Экономическая сущность банковского кредитования

В рыночной экономике кредитные отношения реализуются путем деятельности независимых конкурирующих между собой коммерческих кредитных учреждений, существование которых прямо зависит от кредитоспособности их клиентов. Важным стимулом для банков является конкурентная борьба за привлечение кредитных с ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки