ИндикаторыСтраница 1

Williams’%R

Это один из самых известных и популярных стохастических осцилляторов. Интересен феномен %R индикатора – его уникальная способность предвосхитить разворот цен. Индикатор почти всегда делает пик и перемену тренда вниз за несколько дней перед пиками цены и ее разворотом вниз. Так же, %R обычно делает дно и изменяет направление за несколько дней перед переменой тренда цены с медвежьего на бычий.

Williams’%R строиться на инвертированной шкале от 0 сверху и до 100 внизу. Чтобы построить индикатор на этой шкале, Метасток умножает %R на -1

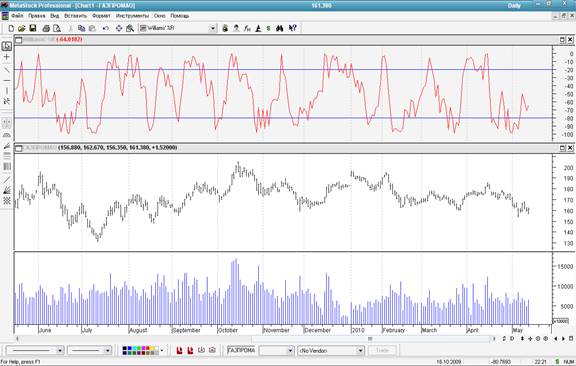

Рассмотрим данный индикатор на примере данных компании «Газпром» в программе MetaStock (рисунок №2.1.1)

Рис. №2.1.1 Индикатор

William’s %R

.

Анализ Williams’%R очень сходен со Стахостическим осциллятором кроме того, что %R строиться на инверсной шкале и Стахосический осциллятор имеет внутреннее сглаживание. Нахождение в диапазоне 80-100%(игнорируется минус) указывает, что рынок перепродан в то время как в диапазоне 0-20% рынок считается перекупленным. Как и все показатели перекупленности/перепроданности, это сигнал наиболее вероятного изменения направления цен.

Например, если подобный показатель (как, например, Стахостический Осцилятор или William’s %R) показывает, что рынок перекуплен, следует ожидать понижение цен. (MACD представляет собой хороший индикатор для отслеживания изменения цен). Поскольку индикаторы перекупленности/перепроданности могут оставаться в критических зонах в течении длительного периода времени, тогда как цена продолжает подниматься(падать), то продажа может оказаться преждевременной.

Важно помнить, что состояние перекупленности не обязательно подразумевает, что пришло время продавать и, соответственно, состояние перепроданности не обязательно подразумевает сигнал для покупки.

Индикатор MACD (moving average convergence divergence), что переводится как схождение — расхождение (конвергенция — дивергенция) скользящих средних.

Данный индикатор представлен на рисунке №2.2.2

Рис. №2.2.2

MACD

.

Различают два вида этого индикатора: линейный и гистограмма. Гистограммный MACD рассчитывается как разница между экспоненциальными средними ценами за недавний период (в Метастоке это 12 последних значений, т.е. средняя 12 порядка) и экспоненциальными средними ценами за более долгий период (средняя 26 порядка). Полученные при этом результаты еще раз усредняются с порядком равным 9. То есть, проще говоря, находится сглаженная разница между средними ценами за последние две недели и средними ценами за последний месяц. Метасток размещает полученный результат на отдельном графике в виде гистограммы, на котором обозначена нулевая линия. Эта линия показывает уровень на котором средние цены двух периодов равны между собой. Выход гистограммы выше нулевого уровня свидетельствует об увеличение последних цен по отношению к обычным. Соответственно, выход значений ниже нуля означает снижение цен последних дней относительно ценового уровня текущего месяца. Графически гистограммный MACD похож на изображение чередующихся холмов, направленных то вниз, то вверх от нулевой линии.

К сигналам, подаваемым гистограммным MACD относятся:

Пересечение нулевой линии. Трактуется как достижение нейтрального состояния (средние сравнялись). Если на этот момент у вас есть открытые позиции, то этот сигнал означает для вас «внимание». Движение в текущем направлении может продолжится, но за показателями этого движения следует следить с целью получения новых сигналов подтверждающих это движение. При отсутствии таких сигналов лучше зафиксироваться.

Выход максимальных или минимальных значений MACD выше или ниже определенного уровня, означает, что последние цены не просто отклонились от среднемесячных значений, а отклонились ненормально сильно. Тут следует заметить, что гистограммный MACD относится к классу осцилляторов, которые мы рассмотрим позже. Пока заметим лишь, что сигналы осцилляторов могут быть эффективны лишь при отсутствии тренда. Поэтому выход значений MACD за отведенные им рамки трактуется как сигнал к их скорому возвращению в эти рамки. То есть, если MACD забрался слишком высоко, следует продавать, если нырнул слишком низко — покупать.

Другие материалы:

Основания и механизм регистрации кредитных организаций

Под созданием кредитной организации следует подразумевать совершение заинтересованными лицами некоторой последовательности юридически значимых действий (мероприятий), которые являются направленными на создание юридического лица, которое будет обладать правом на реализацию банковской деятельности. ...

Исторические этапы развития рынка ценных бумаг

Рассматривая в историческом аспекте рынок ценных бумаг в нашей стране, следует отметить, что он существовал в дореволюционный период (до 1917г.), затем в период НЭПа в конце 20-х гг., а также и в последующий период, но в довольно суженном и урезанном виде. Все эти этапы существенно различаются оп ...

Необходимость

регулирования денежного оборота

Выделяют три уровня равновесия макроэкономической системы:

1. Равновесие, определяемое текущим спросом и предложением на рынках денег, товаров, ресурсов; данное равновесие (равновесие «первого порядка») относится, как правило, к коротким промежуткам времени, в течение которых объем производства с ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки