Понятие и принципы осуществления депозитных

операций в коммерческом банке, их классификацияСтраница 2

Наиболее емким будет следующее понятие: депозиты представляют собой определенные суммы денежных средств, которые субъекты депозитных операций - физические и юридические лица - вносят в банк на депозитный счет либо на конкретный срок, либо до востребования. [3]

Таким образом, депозитные операции - это операции банков по привлечению денежных средств юридических и физических лиц во вклады либо на определенный срок, либо до востребования. В качестве субъектов депозитных операций выступают предприятия всех организационно-правовых форм и физические лица. Объектами депозитных операций являются депозиты, т.е. суммы денежных средств, которые субъекты депозитных операций вносят на банковские счета.

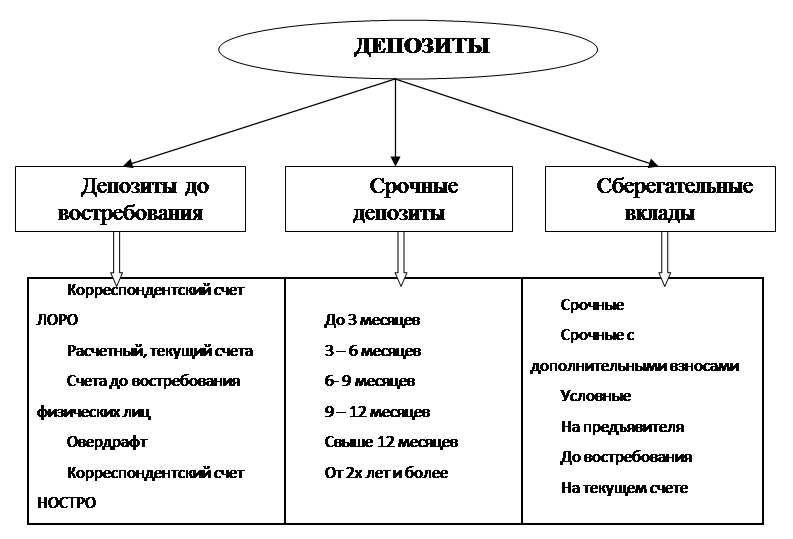

Современная банковская практика характеризуется большим разнообразием вкладов (депозитов) и соответственно депозитных счетов: депозиты до востребования, срочные депозиты, сберегательные вклады, вклады в ценные бумаги. Депозиты можно также классифицировать по срокам, категориям вкладчиков, условиям внесения и изъятия средств, уплачиваемым процентам, возможности получения льгот по активным операциям банка и т.д.[4]

Классификацию депозитов по форме изъятия более подробно можно представить схематично на рисунке 1.1.

В практике западных банков депозиты по возможности их изъятия делятся на следующие категории[5]:

1. «горячие деньги», которые с большой вероятностью могут быть изъяты (например, депозиты, чувствительные к изменению процентных ставок);

2. ненадежные, которые могут быть изъяты в пределах 25-30 % от их размера;

3. стабильные средства (основные депозиты), вероятность изъятия которых минимальна.

Рисунок 1.1. Классификация депозитов коммерческого банка по форме изъятия[6]

Коммерческие банки выступают, прежде всего, как специфические кредитные институты, которые, с одной стороны, привлекают временно свободные средства населения и организаций, а с другой - удовлетворяют за счет этих привлеченных средств разнообразные финансовые потребности своих клиентов.

Основные источники средств коммерческого банка - это:

¾ депозиты предприятий и организаций (юридических лиц);

¾ депозиты населения (физических лиц);

¾ межбанковские депозиты.[7]

В свою очередь, депозиты как юридических, так и физических лиц, по форме изъятия подразделяются на:

¾ депозиты до востребования (обязательства, не имеющие конкретного срока);

¾ срочные депозиты (обязательства, имеющие определенный срок);

¾ условные депозиты (средства, подлежащие изъятию при наступлении заранее оговоренных условий).

¾ Депозиты до востребования представлены средствами на различных банковских счетах, которые их владельцы (юридические и физические лица) могут получить по первому требованию путем выписки денежных и расчетных документов (счета «оn call» в мировой практике). К депозитам до востребования в отечественной практике относят:

¾ средства, находящиеся на расчетных, текущих счетах предприятии и организаций;

¾ средства фондов различного назначения;

¾ средства в расчетах;

¾ остатки средств на корреспондентских счетах других банков;

¾ средства во вкладах до востребования физических лиц;

¾ сберегательные вклады.

Среди депозитов юридических лиц самым крупным источником привлечения банком ресурсов в свой оборот являются средства клиентов на расчетных (текущих) счетах и на счетах банков-корреспондентов. По своей экономической сути эти счета являются депозитами до востребования.

Другие материалы:

Доходы, расходы и финансовый результат деятельности страховщика

Доходы от страховых операций формируются на основе страховых платежей, в том числе по договорам, полученным в перестрахование.

Доходы от инвестирования страховых резервов – это прямое инвестирование (участие страховщика в уставном капитале других юридических лиц), ценные бумаги, недвижимость, деп ...

Управление

ресурсами коммерческих банков в условиях кризиса

Последствия финансового кризиса для российских банков не назовешь приятными: закрылись внешние рынки заимствований, и, похоже, никто не знает сейчас, когда они откроются. Российские участники глобальных финансовых взаимоотношений, постоянно заимствующие ресурсы на международном рынке капиталов, ст ...

Классификация по статусу страховщика

Страховщиком в Украине признается юридическое лицо (субъект предпринимательства), созданное в форме акционерного, полного, коммандитного товарищества или товарищества с дополнительной ответственностью и имеющее лицензию на осуществление страховой деятельности. Количество участников страховщика дол ...

Разделы сайта

- Главная

- Банковские услуги

- Интернет-банкинг

- Кредитные операции банка

- Ценные бумаги

- Личное страхование

- Банковские депозиты

- Банки